4.1 עניין Perry-Mylan. 9

5. אסטרטגיות להשקעה ולגידור סיכונים באמצעות נגזרים על ידי בעלי שליטה. 12

5.1 הקדמה. 12

5.1.1 אסטרטגיית Put-Protective, קניית אופציית מכר Put וואריאציות אחרות. 13

5.1.2 אסטרטגיות קניית אופציית Call ווריאציות שלה. 16

5.1.3 אסטרטגיית צילינדר - Bull Spread. 17

5.1.4 מכירת חוזה עתידי מדורג (Split) או לא מדורג 18

6. ניתוח תיאורטי 19

6.1 זכות ההצבעה והזיקה לחברה. 19

6.2 בעיית נציג חמורה. 21

6.3 היחסים בין בעל השליטה והצד השני לחוזה הנגזרים. 23

7. כלים משפטיים. 24

7.1 כלים משפטיים מדיני החברות. 24

7.1.1 חובת ההגינות של בעל השליטה. 24

7.1.2 הזכות לערוך הסכמים עם בעלי מניות אחרים. 26

7.1.3 הזכות לסעד במקרה של קיפוח. 26

7.2 כלים משפטיים מדיני ניירות ערך. 27

7.2.1 חובת הדיווח. 27

7.2.2 שימוש במידע פנים. 29

7.2.3 תרמית ומניפולציה במניות. 31

8. הצעות למנגנוני הגנה ................................................................................................................ 33

8.1 השיטה הכלכלית.................................................................................................................... 33

8.2 שיטת הוטו ........................................................................................................................... 33

8. סיכום. 34

1. מבוא

על אף שהמסחר בנגזרים נתפס אצל רובנו כ"ספקולטיבי" וכדרך להשגת הפסד או רווח קל ומהיר, השווקים הללו נוצרו בראש ובראשונה מתוך הצורך להקטין סיכונים הנובעים משינויים במחירי סחורות או נכסים. לדוגמה, באמצעות נגזרים יכול בעל מניות להגן על עצמו מפני ירידה בערך המניה מעבר לסף מסוים בתמורה לתשלום פרמיה מצידו.

מסחר בנגזרים של מניית חברה, על ידי בעלי אותה מניה שהם גם בעלי שליטה בחברה, הוא בעייתי משום שהוא עלול לאפשר ניתוק כוח ההצבעה מהבעלות הכלכלית על המניה. המורכבות של הטכניקות המסחר הללו בליווי עקרונות פיננסיים מציבים אתגר למערכת. האתגר אינו רק אקדמי אלא אתגר להתמודדות עם התופעה מצד הרגולטור והמערכת השיפוטית שנדרשת לפתח מדיניות שיפוטית שתהא אפקטיבית לגבי מגוון האפשרויות והטכניקות השונות בנגזרים. בנוסף, תחת רוב משטרי ניירות הערך עסקאות בנגזרים אינן כפופות אפילו לחובת גילוי.

התופעה אף הולכת וגדלה לאור הגידול המשמעותי שעוברת הטכנולוגיה הפיננסית בנפחה ובחדשנותה בעשור האחרון. הגידול העצום הזה מדורבן גם בשל עלויות עסקה נמוכות ובשל הצמיחה המהירה של קרנות הגידור שהובילה גם לעלייה בסוכנים נמרצים, מתוחכמים ומומחים לניצול טכניקות "קניית קולות" וטכניקות גידור אחרות. פוטנציאל הניצול לרעה של התופעה הוא ברור ואינו מהווה איום רק כלפי חברות בודדות אלא כלפי כל שוק הממשל התאגידי.

בעבודה זו נבחן את השלכות השימוש בנגזרי מניית החברה על ידי בעלי שליטה בחברה. במסגרת עבודה זו, לא נתייחס לנגזרי אשראי או לנגזרים על מטבעות אלא רק לנגזרים שנכסי הבסיס שלהם הם מניות המוחזקות על ידי בעלי שליטה בחברה.

בעלי השליטה עשויים להשתתף במסחר בנגזרים ככל אדם אחר - לשם הורדת סיכונים או לצורך ספקולציה, להשגת רווחים מתנודתיות השוק. ניצול לרעה של המסחר בנגזרים מצד בעל השליטה אפשרי לדוגמה, כאשר מידע פנים שיש בידו מאפשר לו להפיק יותר רווח מהנגזרים שבידו מאשר מהמניה שבבעלותו או כאשר יש בידו את היכולת להשפיע על מחיר המניה על מנת ליצור לעצמו רווחים מהנגזרים שרכש.

שאלת השאלות היא - האם נרשה, בכלל, מסחר "לגיטימי" בנגזרי המניה על ידי בעל השליטה בחברה ?

שכן אפילו שימוש לגיטימי לשם גידור סיכונים באמצעות הנגזרים, פוגע בממשל התאגידי התקין. במסגרת עקרונות הממשל התאגידי התקין, מוצמד הערך הכלכלי של המניה לזכויות ההצבעה מכוחה. כך יוצר הממשל התאגידי מנגנון אפקטיבי ליצירת תמריץ חיובי להחלטות נבונות ואחראיות מצד בעל השליטה ותמריץ שלילי להחלטות שגויות, חסרות אחריות או ללקיחת סיכונים מיותרים מצדו. חסימת התמריץ השלילי על ידי קניית הגנה מנטרלת את בקרת הממשל התאגידי התקין. על כן, ייתכן כי נכון יהיה למנוע מבעל השליטה בחברה אף שימושים לגיטימיים בנגזרים למשל לצורך גידור הסיכון במניותיו.

בעבודה זו נסקור את האסטרטגיות השונות למסחר בנגזרים ואת השלכות נקיטתן על ידי בעלי שליטה בחברה. לאחר מכן נדון בהשלכות התאורטיות על מנגנון הממשל התאגידי ובכלים המשפטיים הרלוונטיים במשפט הישראלי להתמודדות עם התופעה. נסכם בהצעות להפחתת חומרת התופעה.

הנגזרים, בין אם נסחרים בבורסה או OTC (Over The Counter) הם חוזים המבוססים (או נגזרים מ-) נכס בסיס (Underlying). נגזרים פיננסיים מתחלקים לשלושה סוגים - חוזים עתידיים (Forwards\Futures), אופציות ועסקאות החלף תזרים מזומנים (Swaps).

רשימת נכסי הבסיס עליהם ניתן למצוא נגזרים כוללת נכסים מוחשיים כגון סחורות שונות (חיטה, תירס, קפה וכד') ומחצבים (כגון נפט, זהב, כסף וכד'). נגזרים ניתן למצוא גם על מטבעות, אגרות חוב ומניות ואף על דברים פחות מוחשיים כגון מדדי מניות, מדדי אגרות חוב, שיעורי ריבית ושערי חליפין. שווי הנגזרים קשור באופן משמעותי למצב נכס הבסיס שלהם כאשר שווי נכס הבסיס קשור באופן משמעותי בכוחות השוק.

נגזרים נוצר על ידי חוזה. חוזה נגזרים בהסדר פיסי (Physical Settlement) קורא את אחד הצדדים לקנות או למכור ממש את נכס הבסיס. לחלופין, חוזה הנגזרים יכול לקרוא את אחד הצדדים לקנות או למכור רק את שווה הערך הכלכלי של הבעלות בנכס הבסיס מבלי להעביר את נכס הבסיס עצמו. במקרה זה מדובר במוצר סינתטי (Cash Settlement).

הנגזרים מטפלים בעיקר ב- 2 סוגי סיכונים: סיכון שוק וסיכון אשראי. סיכון שוק וסיכון אשראי מתקיימים בשוק בו זמנית. לדוגמה, יצואן ישראלי מוכר סחורה ליבואן אמריקאי ומצפה לתשלום תוך 30 יום על חשבון העסקה. ייתכן כי במועד קבלת התקבול, כחודש לאחר כריתת העסקה, ירד שער הדולר ביחס לשקל. במקרה זה היצואן הישראלי לקח סיכון שוק. סיכון האשראי של היצואן הישראלי הוא החשיפה לאפשרות שבמועד התשלום לא יעמוד היבואן האמריקאי בהתחייבות התשלום שלו בשל חדלות פירעון.

סיכון שוק הוא חשיפה לאפשרות של תנועות שוק. תנועות שוק הן שינויים במחיר או בתעריף של פריט נתון שישלח בעתיד. בדומה לדוגמת היצואן הישראלי, בנק שנותן הלוואה בשיעור ריבית קבוע אך מחזיק את המקורות שלו בשיעור ריבית צף, מסתכן בכך ששיעור הריבית ישתנה בתוך זמן חיי ההלוואה.

סיכון השוק מעורר את יצירת הנגזרים. נגזרים לסיכון שוק מאפשרים לצד אחד לקבל ולאחר להיפטר מהסיכון במחיר נכס הבסיס המצוי בתנועה במשך תקופת זמן מסוימת.

למרות שסיכון אשראי הוא נפרד מסיכון שוק, במקרים מסוימים, כמו במקרה של מפולת בשווקים הפיננסיים, לסיכון אשראי יש קורלציה עם סיכון השוק. ב- 1990 התמוטטו מספר בנקים בארה"ב משום שהם לוו כספים בריבית צפה אך הלוו כספים ללקוחות בריבית קבועה. כלומר, עם עליית הריבית בשוק, סיכון השוק התממש וגרם לסיכון אשראי.

חוזה עתידי, הוא הסכם התחייבות למסירה עתידית של נכס או סחורה מסוימים על ידי מוכר החוזה וקבלתו על ידי רוכש החוזה במחיר הנקוב בחוזה, המשולם במועד מסירת הנכס או הסחורה. על החוזה העתידי בדומה לכל חוזה אחר לפרט את תאור הנכס, כמות, המועד להעברת הבעלות, מקום המסירה והמחיר[1].

בזמן חתימת החוזה בין שני הצדדים אין כל תשלום פרט לביטחונות הנדרשים משני הצדדים על מנת להבטיח את עמידתם בתנאי החוזה. העברת הנכס ומועד התשלום עבורו נעשים עפ"י הקבוע בחוזה.

שני שימושים עיקריים נעשים בחוזים העתידיים. השימוש האחד הוא לצורך גידור הסיכון (Hedging)[2]. שימוש זה מקביל לרכישת ביטוח בעזרתו יכול המשתמש להגן על עצמו מפני חשיפה מסוכנת לתנודות במחיר נכס כלשהו. על מנת להמחיש את השימוש בחוזים עתידיים לגידור הסיכון. נדמה יצרן ישראלי אשר את תוצרת המפעל שלו הוא מייצא. הכנסותיו של היצרן מסתכמות ב- 10M$. לעומת זאת, הוצאותיו השנתיות של היצרן הן שקליות ומסתכמות ב- 35M ש"ח. נניח, לצורך פשטות, כי תזרים המזומנים הנכנס והיוצא מתבצע בסוף השנה. ברור לכל כי יצרן זה חשוף במידה מסוכנת לשינויים בשער החליפין עד כדי מעבר ממצב של רווח להפסד ולהיפך.

אחד הפתרונות העומדים בפני היצרן הוא יצירת חוזה עתידי שבו יבטיח את מכירת הדולרים הצפויים כהכנסה, במחיר כזה שיאפשר להבטיח רווחיות לפעילות החברה. נניח כי הצליח היצרן למכור בחוזה עתידי (Forward) את הדולרים שהוא עתיד לקבל במחיר נקוב של 3.7 ש"ח לדולר. פירוש הדבר הוא מכירה מובטחת של 10M$ כשיתקבלו בתמורה ל- 37M ש"ח.

גידור הסיכון באמצעות חוזה עתידי פועל לשני הכיוונים, דהיינו, חסימת האפשרות להפסד על ידי קיבוע הרווח באה גם על חשבון האפשרות להרוויח יותר במקרה שבו שער החליפין עולה בצורה חדה.

הבטחת רווח היצרן נובעת מכך שניתן היה לבצע את החוזה במחיר הנקוב של 3.7 ש"ח לדולר. נקודת האיזון לצורך העניין היא מחיר של 3.5 ש"ח לדולר. בכל מחיר נמוך ממחיר זה מובטח ליצרן הפסד בטוח. חברות וגופים יצרניים, בניגוד לספקולנטים, אינם מעוניינים בחשיפה הנובעת משינויי מחירים כי רווחיותם תלויה בעלויות ייצור והכנסות אשר מחושבות על בסיס מחיר נתון למועד מסוים. אולם, בפועל הוצאות חומרי הגלם והיצור אינן מקבילות למועד הפדיון מהמכירות כך שישנה חשיפה לשינוי במחיר חומרי הגלם או שערי המטבעות.

נטרול הסיכונים נעשה בעיקרון על ידי כניסה לפוזיציה מנוגדת. אם בבעלותנו נכס אשר עלותו נקבעה אך מחיר המכירה שלו עדיין לא נקבע, נמכור חוזה למסירה עתידית של הנכס, כדי להבטיח את מחיר המכירה.

אם התחייבנו לרכוש נכס ועדיין לא נקבע מחירו, נרכוש חוזה עתידי, כדי להבטיח את מחיר הקניה.

נטרול סיכונים באמצעות חוזים עתידיים "נועל" למעשה את המחיר הידוע ובכך מסלק את הסיכון להפסד, אך בו בזמן לא מאפשר ליהנות מרווחים נוספים אפשריים.

שימוש נפוץ נוסף בחוזה עתידי הוא כהשקעה, שימוש הנודע גם בכינויו - "ספקולציה"[3]. בבסיס ההשקעה מונחת ההנחה כי צפוי שינוי במחיר הנכס ולכן כדאי למשקיע ליצור על ידי השימוש בחוזה העתידי מצב שבו הוא ירוויח מהשינוי. נניח לצורך הדוגמה כי שער החליפין הנוכחי הוא 3.5 ש"ח לדולר. משקיע מסוים צופה עליה חדה בשער החליפין של הדולר לשיעור של 3.9 ש"ח לדולר בתקופה הקרובה. משקיע כזה יוכל להביא לידי ביטוי את הערכתו מבלי לרכוש דולרים היום אלא על ידי ביצוע חוזה עתידי שבו יתחייב לרכוש 100K$ תמורת 3.7 ש"ח לדולר. במקרה זה, הרווח או ההפסד המתוארים אינם תלויים בגובה ההשקעה, שהרי במקרה כזה המשקיע אינו חייב לשלם 100K$ אלא רק את הביטחון הנדרש. עם זאת, יש לזכור כי המשקיע אינו מסכן רק את הביטחונות להם הוא נדרש אלא הוא "משתתף" ברווח או בהפסד על ההשקעה של 100K$.

אופציה היא חוזה בין שני צדדים, המקנה לרוכש האופציה זכות, ללא התחייבות, לקנות (או למכור) כמות קבועה של נכס בסיס מסוים למשך תקופת זמן מוגדרת, במחיר קבוע מראש.

אופציית רכש Call, מקנה לרוכש האופציה זכות לקנות את נכס הבסיס במחיר המימוש עד למועד הפקיעה. אופציית מכר Put, מקנה לרוכש האופציה זכות למכור את נכס הבסיס במחיר המימוש עד למועד הפקיעה.

בכל עסקה באופציה ניתן לזהות שני צדדים לחוזה: הצד האחד בעסקה הוא רוכש האופציה המשלם לכותב האופציה פרמיה. תמורת הפרמיה מקבל רוכש האופציה זכות לקנות (או למכור) מכותב האופציה את נכס הבסיס במחיר המימוש עד תאריך פקיעת האופציה. הצד השני בעסקה הוא מוכר (או כותב) האופציה המתחייב לספק (או לקנות) לרוכש האופציה את נכס הבסיס עפ"י דרישה במחיר המימוש עד למועד פקיעת האופציה.

הרווח הפוטנציאלי של בעל האופציות וההפסד הפוטנציאלי של כותב האופציות הם במקרה של אופציית Call בלתי מוגבלים. במקרה של אופציית Putההפסד שלו הוא מוגבל כי ערך נכס הבסיס אינו יכול לרדת מתחת ל- 0. מצד שני ההפסד הפוטנציאלי של מחזיק האופציות והרווח הפוטנציאלי של כותב האופציות הם תמיד רק הפרמיה. ישנם גם סוגים ווריאציות של האופציות הבסיסיות הללו כמו גם אופציות אקזוטיות, אולם לגבי אופציות אלה לא נרחיב את הדיון במסגרת עבודה זו.

נמנה להלן רשימת מרכיבים חיוניים אותם יכלול בדרך כלל חוזה האופציה[4]: זהות כותב האופציה; זהות מחזיק האופציה; נכס הבסיס - במקרה של אופציה על מניה, המניה שעליה נכתבת האופציה; Notional Amount - מספר המניות אליהן מתייחס החוזה; אופציה לרכישה\קניה- Call/Put ; סוג האופציה- אופציה אירופית מעניקה את הזכות לקנות\למכור רק בתאריך מסוים ואילו אופציה אמריקנית מעניקה זכות זו במשך כל התקופה עד לתאריך הנקוב באופציה; מחיר המימוש - התשלום הנדרש לשם ביצוע פעולת המימוש והנקוב באופציה; תאריך פקיעת האופציה - התאריך שלאחריו לא ניתן לממש את האופציה; פרמיה - התמורה אותה מקבל כותב האופציה מהקונה בעד זכות המימוש; Settlement Method (Physical\Cash).

Swap הוא הסכם (התחייבות) דו-צדדי להחלפת זרמי מזומנים בכמה תאריכים עתידיים שונים, על-פי נוסחה קבועה. עסקאות החלפת תזרים תשלומים עתידיים מתבצעות בין שני צדדים ואינן נסחרות בשווקים מסודרים. העסקאות מבוצעות בין לקוח לבנק או בין לקוח ללקוח כשהבנק מתווך בין הצדדים ומוודא את יכולת הצדדים לעמוד בהתחייבות לביצוע העסקה. סוגי הנכסים עליהם מתבצעות עסקאות ה- Swaps הם עסקאות החלפה בין ריביות, סוגי מטבעות, או סוגי הצמדה למדדים שונים[5].

עסקאות החלפה בין מטבעות מאפשרות לחברות בעלות תזרים הכנסות במטבע מסוים והוצאות במטבע אחר, לנטרל סיכונים הנובעים מתנודות מטבע. נדמה כי הוצאותיה העיקריות של חברה ישראלית א' הן דולריות ומורכבות מיבוא חומרי גלם בעוד מכירות החברה מתבססות על השוק המקומי ועל כן עיקר הכנסותיה הן בשקלים. חברה זו חשופה לסיכון של פיחות בשער הדולר לעומת השקל אשר יקטין את רווחיה. נסתכל כרגע על חברה ישראלית ב', רוב הוצאותיה הן בצורת תשלום שכר לעובדים אשר נקבע בשקלים, אך עיקר הכנסותיה מיצוא נקבע בדולרים, חברה זו חוששת מירידה בשער החליפין של הדולר.

במקרה זה תוכלנה שתי החברות הללו לתכנן מראש החלפה של תזרים ההכנסות בניהן לתקופה ארוכה במועדים רבים על מנת לנטרל את הסיכונים שלהן באופן הדדי.

במסגרת עבודה זו לא נדון בחוזים להחלפה של זרמי מזומנים.

במסגרת פרק זה, נעמוד על מספר הבדלים מהותיים בין המסחר בנגזרים למסחר בנכס הבסיס עצמו הרלוונטיים לענייננו. על מנת לבחון את ההבדלים הללו נעסוק בנכס בסיס מסוג מניה.

תחום הנגזרים מעורר יתר עניין בקרב משקיעים בשל יכולת המינוף הגבוהה שבו ביחס למסחר בנכס הבסיס עצמו. באמצעות המינוף יכולים המשקיעים להגדיל משמעותית את הרווח הפוטנציאלי על השקעה[6]. מסחר ממונף, משמעו גם כי המשקיעים אינם חייבים להפקיד את מלוא הערך של הפוזיציות שלהם ויכולים על כן להחזיק פוזיציות בשווי גבוה בהרבה מהסכום בחשבונם. על מנת לרכוש מניה עלינו לשלם את מלוא מחירה מראש. לעומת זאת, כאשר אנו רוכשים אופציה על המניה, אנו מחויבים בתשלום הפרמיה בלבד. פרמיה זו היא נמוכה יחסית לערך המניה. גם במקרה של רכישת חוזה עתידי, אנו נדרשים להפקיד פיקדון לצורך ביטחון ששיעורו רק כעשרה עד עשרים אחוזים מערך הנכס.

לשם הדגמה, נניח כי השקענו 100$ ברכישת מניות חברה א'. אזי התשואה תהא על סכום זה. כך לדוגמה, אם המניה תרד או תעלה ב- 5% לדוגמה, נפסיד או נרוויח 5$. לעומת זאת, אם נשקיע את מאת הדולרים כפיקדון בחוזה עתידי על מניית חברה א', נוכל לסחור למעשה בחוזים בהיקף של 1000$, ירידה של 5% בערך הנכס במקרה זה משמעותה הפסד של 50$ שהם 50% מההשקעה. גם במקרה אופציה על מניית חברה א', בתמורה לפרמיה נמוכה יחסית, יקבל המחזיק זכות להשתתף ברווח הנובע משינוי בערך נכס הבסיס שמחירו גבוה בהרבה מהפרמיה.

לעניינינו, במקרה של בו בעל השליטה בחברה א' מחזיק גם בתיק נגזרים של מניות החברה, המינוף המתאפשר באופציות מאפשר לו להרוויח או להפסיד יותר מערך החזקותיו בחברה. דבר זה יכול לגרום לניתוק בין האינטרסים האישיים של בעל המניה לבין האינטרסים של החברה ובעלי המניות האחרים. דבר זה קורה כאשר הרווח מהאופציות שברשותו לדוגמה גדול יותר מההפסד הנגרם מהחזקת המניה כאשר ערך המניה יורד או במקרה ההפוך, כאשר ערך המניה עולה וההפסד מהאופציה גדול יותר מהרווח על המניות. מהאמור לעיל נובע כי שיקולי הרווח וההפסד של בעל המניות מתנתקים או אפילו מנוגדים לשיקולי הרווח וההפסד הקלאסיים של בעל מניה.

במסגרת נגזרים ניתן למכור בחסר (Short). אין צורך להחזיק פיסית בנכס הבסיס ודי בהפקדת ביטחון מתאים למילוי התחייבות המכירה. האפשרות למכור בחסר מרחיבה את אפשרויות המסחר על אלה המקובלות במקרה של מניות רגילות ומספקת הזדמנות להרוויח גם בשוק יורד ובמצבים אחרים של השוק. במסחר בנכס בסיס מסוג מניה קשה בדרך כלל למכור בחסר.

למכירה בחסר יש אלמנט נוסף מעבר לאלמנט הכלכלי של רווח אפשרי בשוק יורד. למעשה ניתן לראות את המכירה בחסר כסוג של הלוואת מניות. לעניינינו, עת לווים מניות ניתן לעשות גם שימוש בכוח ההצבעה שלהן. מכיוון שאינטרס הלווה לא בהכרח זהה לאינטרס המלווה אזי ניתן לראות את השימוש בכוח ההצבעה של המניות הללו על ידי הלווה (שימוש בעקיפין בטכניקות שנדון בהן להלן) כשימוש לא הוגן.

כמות המניות המונפקות על ידי חברה מוגבלת וידועה כך שאין אפשרות לקנות או למכור יותר מכמות המניות הרשומות למסחר. כמות הנגזרים, לעומת זאת, אינה מוגבלת והיא למעשה אינסופית כאשר בפועל אין קשר בין כמות המניות להיקף המסחר בנגזרים.

בהמשך נדגים מצבים בהם מתאפשרת קניית קולות בעקיפין באמצעות כלי הנגזרים. המינוף הקיים בכלים הללו מאפשר להגיע למצבים שבהם כמות זכויות ההצבעה שנרכשו היא עצומה ומכריעה לגבי החברה.

3. האסיפה הכללית, בעלי מניות ובעלי שליטה בחברה

זכויות ההצבעה בחברה מאפשרות לבעלי מניותיה לשלוט בה באופן יחסי לבעלותם בה.

ההצבעה באסיפה הכללית היא מקום מפגשם של בעלי המניות בחברה וביטוי לדמוקרטיה בחברה[7]. לאחרונה ניכרת מגמת חיזוק כוחה של האסיפה הכללית כמפקחת על הדירקטוריון וההנהלה בחברה[8].

סמכויות האסיפה הכללית הן נרחבות וכוללות מספר סמכויות עליהן לא ניתן להתנות. אלה כוללות: הגדלת ההון הרשום והפחתתו[9], מיזוג[10], אישור פעולות ועסקאות הטעונות אישור האסיפה הכללית[11], מינוי דירקטורים חיצוניים[12], מינוי רואה חשבון מבקר, תנאי העסקתו והפסקת העסקתו[13] ושינויים בתקנון החברה[14]. סמכויות שברשות של האסיפה הכללית כוללות: מינוי דירקטורים באסיפה השנתית[15], נושאים שנקבע כי ההחלטות לגביהם יתקבלו באסיפה הכללית[16] והפעלת סמכויות הדירקטוריון[17]. האסיפה הכללית יכולה להפעיל גם את סמכותה השיורית דשיורית וליטול במצבים מסוימים את סמכויות הדירקטוריון או ליטול סמכויות הנתונות לאורגן אחר[18]. בשל חשיבות ההצבעה, רשאי בעל מניות בחברה ציבורית להצביע לגבי שורה של נושאים שנקבעו בחוק גם באמצעות כתב הצבעה[19].

החוק קובע מבחן מהותי לקיומה של שליטה[20] וכך גם הפסיקה[21] . מבחן איכותי לשליטה בחברה יכול להיקבע על סמך החזקתן של זכויות ההצבעה. אולם קיימת בעיה לקבוע מהו בדיוק השיעור הכמותי של החזקת זכויות ההצבעה הנחוץ כדי להשיג שליטה. אחוז מסוים של כוח הצבעה המספיק כדי להקנות שליטה בנסיבות מסוימות או לצורך עניינים מסוימים, לא יהיה מספיק כדי לשלוט בנסיבות אחרות[22]. בעלות על למעלה מ- 50% מהון המניות המבטיחה מעל ל- 50% מקולות ההצבעה באסיפת בעלי המניות בדרך כלל תספיק על מנת להבטיח שליטה. יחד עם זאת, בחברות שבהן מפוזרות המניות בין מספר גדול של בעלי מניות[23], מספיק להחזיק בכמות קטנה של מניות בכדי לשלוט בחברה. הסיבה לכך היא כי בצד מימוש דמוקרטי של זכות ההצבעה[24], במקרים רבים, בעיקר בחברות הציבוריות, אין תוצאות ההצבעה מבטאות את רצון רוב בעלי המניות. התופעה נובעת מאדישות בקרב בעלי המניות[25] לגבי ההחלטות המתקבלות באסיפה מסיבות שונות כגון, הרצון של הציבור רק להשקיע בחברה ולא לשלוט[26]; חוסר עניין או היעדר ידע ומידע רלוונטיים או החזקה של הציבור דרך משקיעים מוסדיים המנתקת את הציבור מהשליטה בחברה. הרוב הדרוש לקבלת החלטות בחברה הוא בדרך כלל רוב המשתתפים והמצביעים בפועל באסיפה, על כן, בדרך כלל, המחזיקים במספר קטן של מניות הם אדישים ואינם מופיעים לאסיפה ובכך הם מאפשרים למיעוט לשלוט. כלומר במהלך העניינים הרגיל בחברה בה זכויות ההצבעה מפוזרות בין מספר רב של בעלי מניות, מספיק להחזיק בכמות קטנה של קולות הצבעה על מנת לשלוט בחברה. עם זאת, בעת משבר בחברה, עשויים בעלי המניות הקטנים לצאת מאדישותם, להגיע להצביע ואף להתאחד וליצור קבוצות שליטה חדשות. השליטה של בעלי המניות שברשותם גרעין של מיעוט קולות ההצבעה מתחזקת ככל ששאר הקולות מפוזרים יותר בין בעלי מניות רבים וכך יקשה על שאר בעלי המניות להתאחד כנגד בעלי מניות המיעוט המחזיקים בשליטה בחברה[27].

יחס של שליטה קיים כאשר יש בידי בעל המניות את הכוח להורות כיצד תנהג החברה וכאשר הוא קובע את פעולותיה ומדיניותה של החברה הנשלטת[28]. בעלי מניות בעמדה של שליטה בחברה, עלולים לנצל זאת כדי לזכות ביתרונות שאינם מגיעים להם על חשבון טובת החברה או טובתם של בעלי המניות האחרים שאינם שולטים בחברה. כשמחזיק בעל השליטה בשליטה בחברה באמצעות פחות מרוב של קולות ההצבעה, קיים פיתוי גדול יותר לבעל השליטה לנצל את שליטתו כדי להועיל לעצמו על חשבון אחרים. פיתוי זה לא קיים כאשר כל המניות בידי בעל השליטה כי אז הוא אדיש לגבי השאלה אם הרווח יגיע אליו דרך החברה או יימשך על ידו קודם לכן.

4. השימוש בנגזרים על ידי בעלי שליטה בראי הממשל התאגידי

בפרק זה נבחן את השפעת השימוש בנגזרים על התפקוד התקין של מנגנון קבלת ההחלטות בחברה. נראה כי בעזרת הנגזרים ניתן לנתק בין זכויות ההצבעה לזכויות הכלכליות. עניין [29]Perry-Mylan המתואר בפירוט בפרק 4.1 ממחיש היטב את ההשלכות של ניתוק זה.

4.1 עניין Perry-Mylan

ביולי 2004 הודיעו שתי חברות בתחום התרופות: Mylan Laboratories Inc. (להלן: Mylan) ו- King Pharmaceutical Inc. (להלן: (King על כוונתה של חברת Mylan לרכוש את חברת King בתמורה ל- 4.1 billion $ במטרה ליצר סינרגיה בין החברות. האנליסטים והשוק היו סקפטיים ביותר לגבי העסקה על כך העידה גם הנפילה החדה במחיר המניה של Mylan מיד לאחר ההודעה לעיתונות.

בעל המניות הגדול ביותר ב- Mylan ומשקיע ידוע בפני עצמו, Carl Icahn (להלן: Icahn), התנגד לעסקה בטענה כי אין פוטנציאל לסינרגיה בין החברות.

באותה העת, חברת הגידור Perry Corporation (להלן: Perry) החזיקה כ- 7 מיליון מניות בחברת King. הרווח שעסקת Mylan-King המושלמת הייתה אמורה להניב ל- Perry עמד על כ- 28 Million $. השלמת העסקה, אולם, הצריכה את אישור בעלי מניות Mylan מה שנראה בלתי סביר נוכח הנפילה במחיר המניה של Mylan לאחר ההכרזה והתנגדותו של בעל השליטה Ichan לעסקה.

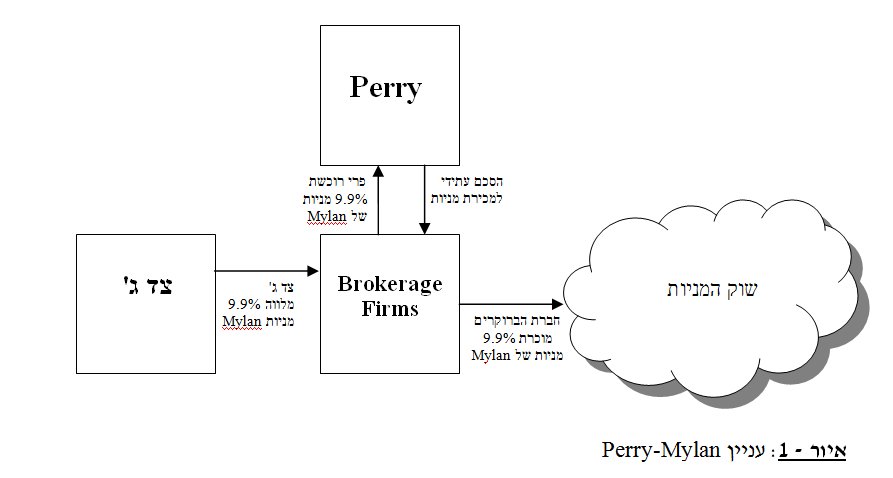

על מנת לקדם את עסקת הרכישה בין שתי החברות, רכשה Perry 9.9% ממניות Mylan בנוסף להחזקותיה בחברת King. אולם, גידרה את הפוזיציה שלה ביחס ל- Mylan באמצעות עסקאות עם חברות ברוקרים. מטרת Perry בגידור הייתה לנטרל כל סיכון כלכלי במניות של Mylan.

נתאר להלן את מבנה העסקה: חברת Perry קונה מניות Mylan מחברות ברוקרים בנוסף לחוזה עתידי למכור את המניות הללו בחזרה לחברת הברוקרים במחיר הרכישה (ל- Perry יש את הזכות למכור לחברת הברוקרים את המניות במחיר של הרכישה וכן לחברת הברוקרים יש את הזכות לדרוש מ- Perry למכור לה את המניות במחיר הרכישה). באותו זמן, נכנסת חברת הברוקרים לעסקת מכירה ב- Short עם צד ג', על מנת לגדר את אפשרות הנפילה במחיר המניה.

עד כה, תוצאות העסקאות הן כי לאף אחד מהצדדים (חברת הברוקרים או Perry) אין באמת אינטרס כלכלי ב- Mylan. Perry יכולה למכור בחזרה את מניותיה במחיר בו רכשה אותן כך שהיא מוגנת מפני נפילה בערך המניה. אם הייתה עליה בערך המניה, חברת הברוקרים תקנה את המניה במחיר בו היא מכרה את המניה ל- Perry. חברת הברוקרים יכלה להרוויח מעליה במחיר המניה אבל הרווח הזה אמור להיות מקוזז אצלה כתוצאה מהצורך שלה לשלם בחזרה כמות מניות שהושאלה מצד ג' מה שהגן עליה מפני נפילה במחיר המניה.

למרות שהצדדים באופן אפקטיבי ביטלו את סיכון השוק, חברת הברוקרים קבלה עמלה משמעותית בגין רכישת מניות Mylan על ידי Perry ללא סיכון השוק. באופן אפקטיבי, ל- Perry לא היה רק חוסר עניין כלכלי במניות של ,Mylan אלא היה לה עניין שלילי בחברה. כך, ככל ש- Mylan תשלם עבור עסקת King מחיר גבוה יותר ברכישה,Perry תרוויח יותר. התוצאה הסופית היא כי Perry אדישה כלפי מחיר המניה של Mylan ואין לה שום עניין כלכלי במניה. באותו זמן, אולם, מחזיקה Perry ב- 9.9% מזכויות ההצבעה ב- Mylan והופכת לאחד מבעלי המניות המשפיעים בחברה.

בעל השליטה Ichan פותח בתביעה בעילות של תרמית והפרה של הוראות בחוק ניירות ערך העוסקות בחובת הגילוי של תכנית קניית הקולות . Ichan מבקש מבית המשפט לאסור הצבעה של הקולות המוכתמים בקניית קולות אסורה על בסיס תרמית ו\או דילול של כוח ההצבעה של הקולות הלא מוכתמים .

בנוסף, טענה התביעה כי צדדים אחרים ובלתי ידועים שתפו פעולה גם כן עם Perry כך שביחד הם שלטו ב- 19% מקולות Mylan.

סופו של עניין הוא בביטול עסקת Mylan-King עקב גילוי בעיות חשבונאיות ב- King ועמה ויתר גם התובע על תביעתו. כתוצאה מכך הודיעו החברות בפברואר 2005 כי הרכישה מבוטלת. ב- Wall Street ברכו על הצעד ומחיר המניה של Mylan הגיב בעליה קלה.

ה- Securities and Exchange Commission (SEC) החל בחקירה לגבי מקרה זה אולם לא פורסם חומר על ממצאיו לגבי המקרה.

הרעיון של "קניית קולות" אינו חדש. על ציר הזמן ניתן לחלק את הפסיקה בארה"ב בעניין זה לשתי תקופות עיקריות[30]. התקופה הראשונה, על פיה ניכרת קביעה החלטית של בתי המשפט כי קניית קולות בהקשר התאגידי היא בלתי חוקית [31]per se. הפסיקה ברחבי המדינות בארה"ב הייתה אחידה ועקבית בעניין זה[32]. ה- Court of Chancery של New Jersey הוציא חוות דעת ב- 1911, על פיה הסדרים המפרידים כוח הצבעה מבעלות על המניה יוצרים הפרה בוטה של תקנת הציבור. בחינת פסקי הדין והספרות המשפטית מאותה תקופה מעלים שלוש הצדקות לאיסור הקשיח: 1. האנלוגיה לקניה של קולות פוליטיים[33]. 2. החשש כי קניית הקולות מפרה חובה הדדית בה חבים בעלי המניות בחברה[34]. 3. הצורך הבסיסי לקשור את השליטה באמצעות ההצבעה לבעלות הכלכלית[35].

המפנה בפסיקה חל במסגרת הלכת שרייבר[36] שעצבה את ההלכה בארה"ב בעניין זה. העובדות הייחודיות של מקרה שרייבר, העמידו בפני בית המשפט את ההזדמנות לבחון מחדש בעין ביקורתית את פסיקתו עד כה. ב- 1982, ב- Delaware נידון בבית המשפט מקרה על פיו בעלי מניות בחברה מסוימת הסכימו כי החברה תלווה כסף לבעל מניות מסוים על מנת לפטור לו בעיית מס אישית שמנעה בעדו להצביע בעד מיזוג לטובת כלל בעלי המניות. התובע טען כי ההלוואה האמורה הייתה מסוג של קניית קולות אסורה ומהווה בזבוז של כספי החברה.

בית המשפט החל בניתוח הסוגיה בקבעו כי "קניית קולות, למרות ההקשר השלילי שבה, היא בסך הכל הסכם הצבעה הנתמך בתשלום לבעל מניות". בית המשפט לא מצא בעיה בהגדרת ההסדר בין הצדדים במקרה זה כקניית קולות. בניגוד לעמדת הפסיקה עד כה, קבע בית המשפט כי קניית קולות אינה אסורה per se אלא היא אסורה רק מקום בו מטרתה היא לרמות או לקפח את בעלי המניות האחרים. על כן, חוזה להעברת זכויות הצבעה ללא העברת בעלות בחברה יהא בלתי חוקי רק אם מטרתו היא לרמות או לקפח בעלי מניות אחרים. בהינתן עובדות שרייבר,פסק בית המשפט כי מטרת ההלוואה הייתה ליצור תועלת לכלל בעלי המניות וכי אישור ההלוואה בהינתן יידוע בעלי המניות היה מספק.

ביישום הלכת שרייבר על עניין Perry-Mylan על כן, פעולותיה של Perry יחשבו בלתי חוקיות. במידה וטענות התובע במקרה Mylan הן נכונות, אזי למעשה קנתה Perry קולות על מנת לגרום ל- Mylan להיכנס לעסקת הרכישה של King שתהא לתועלתה של Perry ונגד תועלתם של בעלי המניות האחרים. כמו כן, בניגוד לקניית הקולות במקרה שרייבר שהייתה שקופה, גלויה וכפופה לאישור בעלי המניות, קניית הקולות במקרה של Mylan גם לא נחשפה בפני בעלי המניות בחברה.

הניסיון של חברת Perry להשפיע על הרכישה ב- Mylan הוא אך דוגמה אחת מיני רבות. הדוגמה הזו היא פשוטה יחסית והיא הביאה לידי שינוי דרמטי באינטרס של קונה הקולות - אינטרס שלילי. אולם, בפועל, קיימות טכניקות מסחר נוספות בנגזרים המאפשרות ניתוק כוח ההצבעה מהבעלות הכלכלית. המורכבות של הטכניקות הללו בליווי עקרונות פיננסיים מציבים אתגר למערכת[37]. האתגר אינו רק אקדמי אלא בראש ובראשונה אתגר להתמודדות עם התופעה מצד הרגולטור. העניין מציב אתגר לא פשוט גם בפני המערכת השיפוטית שנדרשת לפתח מדיניות שיפוטית שתהא אפקטיבית לגבי מגוון האפשרויות והטכניקות השונות של קניית הקולות. קשה לאמת או לבסס אומדן מדויק עד כמה תופעות כגון קניית קולות או גידור על מניות בעלות זכויות הצבעה בחברה הן נפוצות משום שתחת רוב משטרי ניירות הערך עסקאות גידור בקונטקסט הזה אינן כפופות לחובת גילוי. אולם, ישנן עדויות לכך ששימוש בטכניקות דומות לזו של Perry-Mylan נעשה במקרים רבים נוספים. לדוגמה, על ידי מצביעי Hewlett Packard במסגרת אישור רכישת Compaq ב- [38]2002.

התופעה הולכת וגדלה לאור הגידול המשמעותי שעוברת הטכנולוגיה הפיננסית בנפחה ובחדשנותה. בשנת 2004 גודל שוק הנגזרים Over The Counter (OTC) עמד על מעל ל- 4 Trillion $, וגילם עליה של 50% ביחס לשנה שעברה. כמו כן, ניכר גידול נמרץ בשוק הלוואת המניות (Short). בדומה לעניין Perry-Mylan, שוק הלוואת המניות גם הוא מאפשר מספר טכניקות לניתוק כוח ההצבעה מהבעלות הכלכלית במניה. הגידול העצום הזה מדורבן גם על ידי עליות עסקה נמוכות.

הצמיחה המהירה[39] של קרנות הגידור הובילה גם לעלייה בסוכנים נמרצים, מתוחכמים ומומחים לניצול טכניקות קניית קולות וטכניקות גידור אחרות. פוטנציאל הניצול לרעה של התופעה הוא ברור ואינו מהווה איום רק כלפי חברות בודדות אלא כלפי כל שוק הממשל התאגידי.

ניתוק זכויות ההצבעה מהערך הכלכלי של המניות כאמור, ניתן לביצוע במגוון שיטות. הניתוק הזה יכול שיעשה תוך שימוש בחוזים עתידיים (Forwards) כך שמחיר רכישת המניה העתידי נקבע מבעוד מועד. באופן זה למוכר-מחזיק המניה אין כבר שום אינטרס כלכלי בתנועה שלה מהרגע בו התקשר במכירה. דוגמה נוספת היא שימוש ב- Zero Cost Collar גם כן על מנת לנטרל סיכון שוק בפוזיציה. על פי אסטרטגיה זו רוכש המשקיע אופציית Put המגנה עליו בפני ירידת המניה אך סימולטנית הוא מוכר (כותב) אופציית Call כך שהפרמיה שהוא יקבל על ה- Call תכסה בערך על הפרמיה שיצטרך לשלם המשקיע על ה- Put. התוצאה מבחינת המשקיע היא קולר ביטחון סביב טווח המחיר בין מחיר אופציית ה- Put הנמוך ומחיר אופציית ה- Call הגבוה. האפקט של פעולת המשקיע היא נטרול הערך הכלכלי של המניות שברשותו כך שנשארות לו רק זכויות ההצבעה בהן. לניתוק זה יש משמעויות נכבדות לגבי הממשל התאגידי אשר בהן נדון בהמשך.

כאמור, ההפרדה של הבעלות הכלכלית מזכויות ההצבעה אינה עניין חדש. העניין החדש הוא הקלות, עלויות העסקה הנמוכות והמהירות בה ניתן הדבר לביצוע היום והיעדר הצורך בצד שני לעסקה הנגזרת.

יש מספר עצום של טכניקות במסגרת המכשירים הפיננסיים המודרניים הנגזרים כאשר לכל הטכניקות והמכשירים הללו ישנם שימושים לגיטימיים, במיוחד לצורך ניהול סיכונים. אולם המגוון והמורכבות בשימוש במכשירים הללו על ידי בעלי שליטה בחברה מאתגרים את מועצת המנהלים בחברה, את הרגולטורים וגם את השופטים.

השילוב של אופציות עם חוזים עתידיים ונכסי בסיס פותח קשת רחבה מאוד של אפשרויות השקעה ואסטרטגיות המשקפות ציפיות לגבי מגמות השוק מצד משקיעים. בפרק זה נדגים את הבעייתיות באסטרטגיות השקעה מסוימות מקובלות ונפוצות בקרב משקיעים שעה שהמשקיע הוא גם בעל מניות עיקרי בחברה.

5.1.1 אסטרטגיית Put-Protective, קניית אופציית מכר Put וואריאציות אחרות

במסגרת האסטרטגיות הללו מגן המשקיע על עצמו מפני ירידת ערך המניה או אפילו מרוויח מירידת המניה.

אסטרטגיית Put-Protective מורכבת משילוב של החזקת מניה עם קניית אופציית Put על אותה מניה. אופציית ה- Put מבטיחה הגנה מפני ירידת ערך המניה. הרווח באסטרטגיה זו אינו מוגבל עם עליית השוק אולם ההפסד מוגבל למחיר המימוש של אופציית ה- Put שנרכשה והפרמיה ששולמה עבורה. ניתן להשוות אסטרטגיה זו לביטוח של נכס מסוים כנגד תשלום פרמיית ביטוח כמו,לדוגמה, ביטוח רכב כנגד הפסד כתוצאה מתאונה. בעוד שבמקרה ביטוח רכב הנכס המבוטח הוא ערך המכונית פחות השתתפות עצמית, במקרה ביטוח המניה הסכום המבוטח הוא מחיר המימוש והמקבילה לפרמיית הביטוח הוא מחיר האופציה. אולם, קניית אופציית Put של מניה מבטיחה ערך מינימלי עד הפקיעה בלבד.

אסטרטגיה זו טובה כאשר המשקיע חושש מירידות מחירים בתקופה נתונה שהרי בשוק יציב יישחק ערך התיק (מניה +אופציה) הנ"ל עקב תשלום הפרמיות. שכן ביום הפקיעה של האופציה יהיה עלינו לרכוש שוב את אופציית ה- Put לתקופה נוספת וכן הלאה.

לשם הדגמה, נניח כי למשקיע מניה אחת בשווי 1000 דולר והוא מעוניין לבטח את המניה מפני ירידת מחירים למשך חודשיים. נניח כי תמורת פרמיה של 50 דולר בוחר המשקיע לקנות אופציית PUT בשער מימוש של 1000 דולר. התוצאה היא כי ערך התיק (מניה+אופציה) עבור המשקיע אינו יורד מתחת ל- 1000 דולר. כלומר ההפסד המרבי של המשקיע במקרה זה הינו הפרמיה ששולמה עבור האופציה בעלות כוללת של 50 דולר.

כעת נבדוק את ההשלכות של נקיטת אסטרטגיית Put-Protective על ידי בעל שליטה בחברה. אופציית ה- Put מגינה על בעל השליטה בפני ירידת ערך מניותיו. ההנחה, לשם הדיון, היא כי ה- Notional Amount של האופציה שווה לכמות המניות שהמשקיע מחזיק בחברה - מצב בו המשקיע אינו מרוויח מירידת ערך המניה אלא רק מוגן בפניה. מצד שני, עדיין יכול המשקיע ליהנות מעליה בערך המניה ועל כן יש לו אינטרס לפעול לטובת החברה. יותר מכך, על מנת שהמשקיע לא יפסיד מהאסטרטגיה בה נקט הוא ירצה או ישאף לכך שערך המניות שלו יעלה לפחות בשיעור הפרמיה שהוא שילם עבור רכישת אופציית ה- ,Put דבר שאמור לדרבן אותו לבצע פעולות לטובת החברה.

אולם, כשתעמוד בפני בעל שליטה זה ההחלטה האם לעשות פעולה מסוכנת שבעקבותיה החברה יכולה או להיפגע מאוד או להרוויח הרבה מאוד, כגון רכישת חברה אחרת על ידה, אזי שיקוליו בהכרח לא יהיו מאוזנים ביחס להחלטה כזו. זאת מכיוון שבכל מקרה לא יפסיד בעל השליטה מההחלטה שתתקבל. דהיינו, אם ההחלטה תתברר כנכונה עבור החברה ותגרור עליה חדה בשווי מנייתה, ירוויח גם המשקיע כתוצאה מכך, אולם, אם ההחלטה תתברר כהרסנית עבור החברה הוא יהיה מוגן מפני תוצאותיה.

ככל שהפרמיה בגין האופציה תהא גבוהה יותר כך יגדל אינטרס המשקיע לבצע פעולות מסוכנות יותר. זאת על מנת לכסות,לכל הפחות, את הפרמיה ששלים בגין רכישת אופציית ה- Put.

כדי לבחון ביתר דיוק את הסיטואציה יש לקחת בחשבון גם את מימד הזמן. זאת משום שאם השפעת ההחלטה של המשקיע היא ארוכת טווח והיא תקרה רק לאחר פקיעת האופציה אזי לא יהיה המשקיע כבר מוגן בפני תוצאות ההחלטה שלו.

במסגרת בדיקת השלכות אסטרטגיה זו נבחן גם פרמטרים נוספים היכולים להשפיע באופן מהותי על השלכות האסטרטגיות הללו. לעניין זה יש משמעות ל- Settlement Method של האופציה, דהיינו האם מדובר באופציה שהיא Cash Settled או Physically Settled. במקרה הראשון, במידה וערך המניה ירד ישתמש בעל השליטה באופציית ה- Put שברשותו על מנת להרוויח מכך אך עדיין יישאר בעל שליטה בחברה. במקרה השני, במקרה של ירידת ערך המניה ייפרד גם בעל השליטה ממניותיו בחברה. מכאן שבמקרה כזה רציונאלי לחשוד באחד משני התסריטים הבאים: האחד הוא כי בעל השליטה מעוניין בעתיד הקרוב לעזוב את החברה ומשום כך הוא רכש מלכתחילה אופציית Put על מניותיו. במקרה זה, ירצה בעל השליטה לבצע מהלכים קיצוניים בחברה על מנת למקסם את הרווח שלו לטווח הקצר. התסריט השני האפשרי, לעומת זאת, עשוי להתקיים מקום בו ניתן להראות כי אין בכוונת בעל השליטה להפטר ממניותיו (נניח כי מדובר במייסד או נושא משרה שאין סיבה להניח כי ברצונו להפטר ממניותיו בזמן הקרוב). במקרה זה, העובדה שהוא יחזיק באופציית Put שהיא Physically Settled עדיפה על החזקת אופציית Put שהיאCash Settled . משום שבעל השליטה במקרה בו הוא מחזיק באופציית Put מסוג Physically Settled יהסס לבצע פעולה מסוכנת מתוך החשש שאם הוא יאלץ לממש את האופציה כדי להגן על ערך השקעתו המשמעות היא שהוא יאלץ גם לוותר על מניות החברה - דבר אשר בהכרח יסב לו נזק. במקרה כזה אנו פחות נוטים להאמין כי בעל השליטה יטה לקבל החלטות פזיזות.

במצבים בהם ה- Notional Amount של האופציה גדול מכמות המניות שיש לבעל השליטה (מינוף גדול), נוצר פתח מסוכן למניפולציה בערך המניה מצד בעל השליטה. במקרה זה בעל השליטה יהיה מעוניין בכך שערך המניה ירד משום שכך יוכל להפיק רווח מקסימאלי מהאופציות הרבות שברשותו. במצב כזה, על מנת למקסם את רווחיו, יש למשקיע אינטרס לבצע החלטות שהן נגד טובת החברה ונגד בעלי המניות האחרים. לחלופין, במידה וקיום האופציות ייודע לציבור, יאותת הדבר על תחזית ברורה של אותו בעל שליטה אודות ירידת ערך צפויה של המניה. דבר זה אף פותח פתח למניפולציה מסוג עקיף יותר - פעילות ספקולטיבית שבה אותו בעל שליטה יכול לקנות אופציות Put בכמות גדולה, השוק מגיב לכך בירידת שערים ובעל השליטה ירוויח כסף באופן פאסיבי כתוצאה מכך. הנפגע העיקרי במקרה זה הוא כותב האופציה. אם הוסתרה מידיעתו עובדת זהות קונה האופציה (היותו בעל שליטה) אזי יש בכך פסול. כתוצאה מהמניפולציה במחיר המניה ייתכן גם כי חלק מבעלי המניות האחרים ייפגעו. בעלי המניות הנותרים לא יפגעו בטווח הארוך, שהרי ברגע שייוודע שלא קרה דבר בחברה ערך המניות יתייצב בחזרה. במקרה זה, ספק אם סעיף 54 לחוק ני"ע, ייתן מענה לבעיה. גם אם נקבע כי נגזרים הם בגדר ניירות ערך כהגדרתם בחוק ני"ע ונכניס מצב זה בגדר סעיף 54 לחוק ני"ע, בשל פאסיביות המשקיע, קיים קושי ראייתי להוכיח כי כוונת בעל השליטה ברכישת אופציית ה- Put הייתה לבצע מניפולציה בערך המניה.

השפעה נוספת ומזיקה בהחזקת אופציית Put כזו בידי בעלי שליטה היא ההשפעה הפסיכולוגית שיש לכך על השוק וכפועל יוצא מכך על ערך המניה. הידיעה של השוק אודות רכישת אופציית ה- Put על ידי בעל השליטה תגרור בהכרח את ההשערה כי בידי בעל השליטה מידע הגורם לו להאמין כי ערך המניה עלול לרדת ועל כן הוא מגן על עצמו בפני זה.

שילוב של Put ו- Call מייצר אסטרטגיה של קניית אוכף (Long Straddle). אסטרטגיה זו מיועדת לתת רווח מתזוזה חדה בשוק תנודתי. אסטרטגיה זו טובה כאשר התנודתיות בשוק נמוכה וצופים עליה בתנודתיות בעתיד. הפסד הפרמיה גדול יחסית באם מתבדות הציפיות. לעומת זאת, אם מתממשות הציפיות, הרווח הוא בלתי מוגבל לכל כיוון.

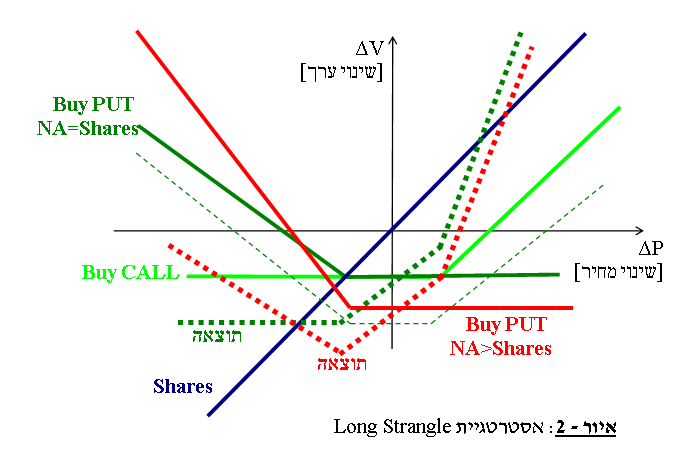

אסטרטגיה דומה לזו היא קניית אוכף קטום (Long Strangle), ראה איור 2, המבטאת צפייה לתזוזה חדה בשוק מבלי לצפות את כיוון השינוי. בדומה לקניית האוכף, אסטרטגיה זו טובה כאשר התנודתיות בשוק נמוכה וצופים עליה בתנודתיות בעתיד, אלא שבמקרה זה אם הציפיות מתבדות, הפסד הפרמיה קטן יותר. לעומת זאת, אם מתממשות הציפיות הרווח נמוך יותר מאשר הרווח בקניית האוכף.

בעל הפוזיציה ירוויח הן מירידת ערך המניה והן מעליית ערך המניה. החזקה בפוזיציה זו על ידי בעל שליטה בחברה מייצרת אינטרס מצידו לתמוך בפעולות מסוכנות. כך שאם יצלחו, ירוויח בעל השליטה פעמיים - פעם מהמניות שברשותו ופעם מהאופציות. לעומת זאת, אם לא תצלח הפעולה וערך המניות שברשותו ירד הוא יהא מוגן או אף ברווח (תלוי ביחס בין אחזקותיו ל- Notional Amount בפוזיציית ה- Put). הפרמיה הכפולה שעליו לשלם על מנת להיכנס לאסטרטגיית האוכף תהיה מוצדקת רק אם החברה אכן תכנס למהלך המסוכן. אם אין לבעל השליטה השפעה על הכנסות החברה למהלך כזה הרי עצם המידע שברשותו שקיים מהלך כזה והוא מתכנן להרוויח ממנו זהו שימוש פסול המידע פנים.

האסטרטגיות הללו מיועדות להפקת רווח מוגדל כתוצאה מעליית ערך המניה. לחילופין, ישתמש בעל השליטה באסטרטגיה כזו כדי להרוויח מעליית ערך המניה ללא צורך במכירת החזקותיו ואיבוד השליטה. שימוש באסטרטגיה זו על ידי בעל שליטה דומה, לצורך דיונינו, לקניית מניה. ההבדל בין אסטרטגיה זו לבין קניית מניה הוא היעדר הצורך של המשקיע להשקיע את מלוא הסכום לרכישת המניות מראש אלא רק את הפרמיה לצורך רכישת האופציה. באופן זה יכול המשקיע למנף כמות גדולה בהרבה של מניות. בנוסף, בשל היעדר חובת הדיווח בחוק על רכישת חוזה אופציה, לא יוכלו הרשויות לבדוק במקרה דנן אם יש שימוש במידע פנים או מניפולציה בערך המניה על ידי בעל השליטה.

המניפולציה היא נקיטת פעולות שמטרתה העלאת ערך המניה לטווח הקצר. במקרה זה תתבטא המניפולציה בנקיטת פעולות שבכללן הן טובות לחברה ולבעלי המניות מתוך אינטרס בעל השליטה לגרום לעליה בערך המניה של החברה. אולם מבצע המניפולציה, שגרם לעליה זמנית ומלאכותית בערך המנייה, יודע גם מתי עליו לממש בטרם תיפול המניה בחזרה, כך שמשקיעים אחרים, בעיקר אלו שקנו מניות בערך גבוה, יפסידו מכך. בעיקרון המניפולציה המתוארת לעיל היא ידועה. ידוע כי יש בכוחם של בעלי מניות ובעלי שליטה בחברה לבצע מניפולציה בערך המניות באופן המתואר וכלי הבקרה של הבורסה עוקבים אחריה על דרך גילוי ודיווח על עסקאות מהסוג הנדון. ללא כלי האופציה הפעולה תראה שקופה - קניית כמות גדולה של מניות לפני המניפולציה לצורך מכירתן זמן קצר לאחר מכן.

השימוש בכלי האופציה בהיעדר חובת דיווח וגילוי מאפשר את התחמקות המניפולטור כמו גם מינוף בסכומים גדולים בהרבה.

גם אם העלייה בערך המניה, אשר בעל השליטה ידע עליה או אפילו גרם לה, היא עליה אמיתית עקב פעילות עסקית נבונה של החברה, פעולה שאכן באה לטובת החברה ובעלי המניות האחרים, יהיה במסגרת הפעולה המתואר צד מפסיד והוא כותב האופציה. ספק אם נופל המקרה דנן לגדר סעיף 54 לחוק ני"ע.

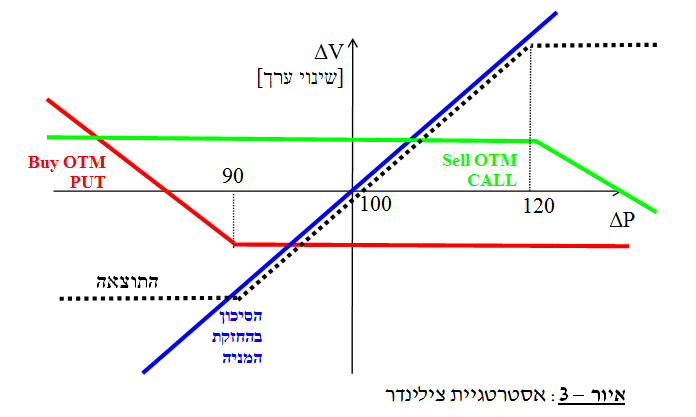

5.1.3 אסטרטגיית צילינדר - Bull Spread

אסטרטגיה זו מורכבת מתיק מניות, רכישת אופציית Put ומכירת אופציית Call.

רכישת אופציית ה- Put ממומנת על ידי מכירת אופציית ה- Call כך שלרוב בניית הפוזיציה אינה כרוכה נטו בתשלום פרמיה. האסטרטגיה מגבילה את ההפסד אם השוק יורד וזאת תמורת ויתור על רווח מעל לרמה מסוימת כאשר השוק עולה. בגבולות שערי המימוש, זהה הרווח או ההפסד לזה של רכישת חוזה עתידי. האסטרטגיה מאפשרת להגדיר מראש מהי מידת התשואה או הסיכון שאנו מוכנים לשאת.

ננתח את השלכות שימוש באסטרטגיה זו על ידי בעל שליטה. לצורך הדיון נבחין בין שני מקרים.

כאשר רוחב ה"קולר" (ההפרש בין מחיר מימוש ה- Call למחיר מימוש ה- Put) קטן, נוצר מצב על פיו בעל השליטה אדיש לתוצאות פעולותיו בחברה. דבר זה אינו רצוי כי אנו מעוניינים שבעל השליטה יבצע פעולות אחראיות. במצב דברים בו הסיכון מוצמד לשליטה של בעל השליטה, הסנקציה על פעולה לא טובה היא הפסד כספי לבעל השליטה. גם במקרה בו בעל השליטה הוא נושא משרה בחברה ישנה סנקציה והיא פיטורים\הדחה על כן למרות שאין לו סיכון של מניות עדיין הוא יפעל באופן אחראי כי הוא חשוף לסיכון מסוג אחר. לעומת זאת, אנו מעוניינים שבעל השליטה לא רק יחזיק את החברה בחיים אלא יפעל למקסם את רווחיה ואת ערכה לטובת בעלי המניות האחרים וגם לטובת הציבור כי החברה תעסיק עובדים ותתרום לפיתוח המשק. ה"קולר" מנטרל את המניע של בעל השליטה לקדם את החברה. במידה ובעל השליטה הוא גם נושא משרה, הבעיה פחותה מכיוון שנושא המשרה רוצה להתקדם בתפקיד, לקבל בונוסים, הכרה ולכן בכל זאת יפעל לטובת החברה. במצב האדיש תיתכנה תופעות שאינן רצויות, כגון פעולות לא תקינות או לא מפוקחות בחברה על ידי בעלי מניות אחרים או חוסר פיקוח על פעולות הדירקטוריון. תיתכנה תופעות שאינן רצויות גם כגון אדישות כלפי בעלי מניות אחרים שפועלים בניגוד לבעלי המניות האחרים. במצב בו בעל השליטה בחברה א' גם נמצא במצב ניגוד עניינים. לדוגמה, מקום בו הוא מחזיק במניות חברה ב' מתחרה או ספק של החברה או קבלן משנה שלה, האדישות מחדדת ומחזקת את מצב ניגוד העניינים. במצב רגיל כל פעולה בניגוד לטובת חברה א' תגרור בהכרח להפסד ערך החזקותיו בחברה א'. על כן יהיה זה גורם מרסן כנגד ניגוד העניינים. כאמור, נטרול הסיכון הזה, יאפשר לו לפעול תוך ניגוד עניינים ללא ריסון. כלומר, יחזק את מצב ניגוד העניינים.

מראית העין מפעולת הגנה שמבצע בעל השליטה אינה טובה לחברה. גם אם בפועל בעל השליטה לא יהא אדיש, הציבור יעריך כי הוא כן יהיה אדיש. במידה ומדובר בבעל מניות גדול, יאבד הציבור את אמונו בחברה ולכן ערכה ירד.

במקרה בו רוחב ה"קולר" הוא מאוד גדול, אנו מניחים כי יש כאן ניסיון הגנה בפני קטסטרופה. מצב כזה יכול להיות מקובל בנסיבות מסוימות. יש כאן מצב בו בעל השליטה רוצה להגן על עצמו בפני קטסטרופה כגון משבר כלכלי. בעל השליטה עדיין יפעל באחריות בהחלטותיו כי הוא עלול להפסיד מהחלטות לא נכונות שייטול ומצד שני הוא גם יכול להרוויח שעה שהחברה מתפתחת ומתקדמת. במידה ואנו משוכנעים כי אין אנו עוסקים בסיטואציה בה אירוע משמעותי עומד לקרות בחברה, לא נרצה למנוע סוג כזה של הגנה. ייתכן כי אנליסטים יוכלו להעריך מחיר רצפה ל"קולר" אליו אין סבירות שהחברה תגיע במהלך פעולה תקין והוא מהווה אך הגנה כנגד קטסטרופות.

בניגוד לאסטרטגיות הקודמות בהן דנו לעיל, מועד פקיעת האופציות אינו משמעותי מכיוון שחידוש האופציה לפרק זמן נוסף אינו כרוך בתשלום פרמיה.

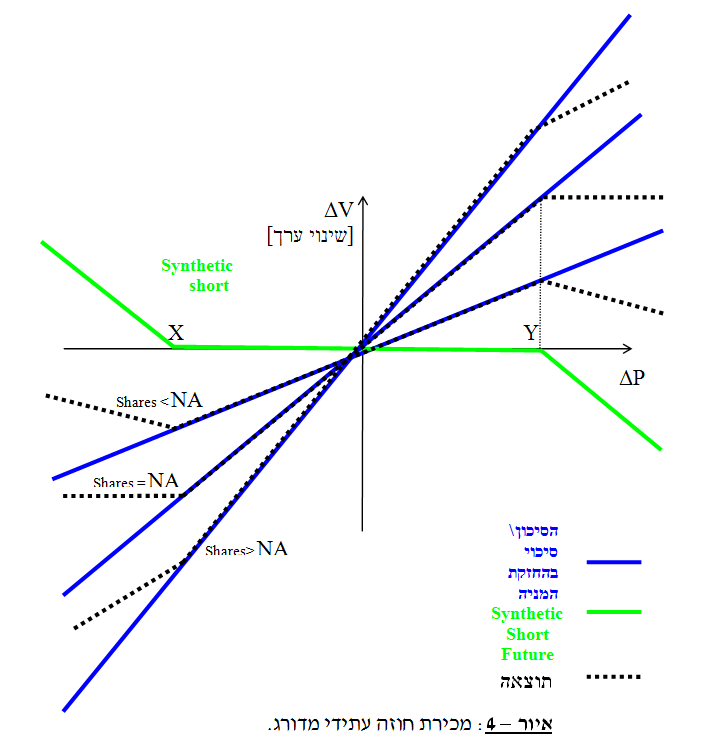

במסגרת האסטרטגיות הללו, מתחייב למעשה (במישרין או בעקיפין) לוקח הפוזיציה לבצע פעולה שהיא אקוויוולנטית כלכלית למכירת החזקותיו.

במסגרת אסטרטגיות אלה מוכר המשקיע אופציית רכשCall במחיר מימוש Y וקונה אופציית מכר Put במחיר מימוש X.

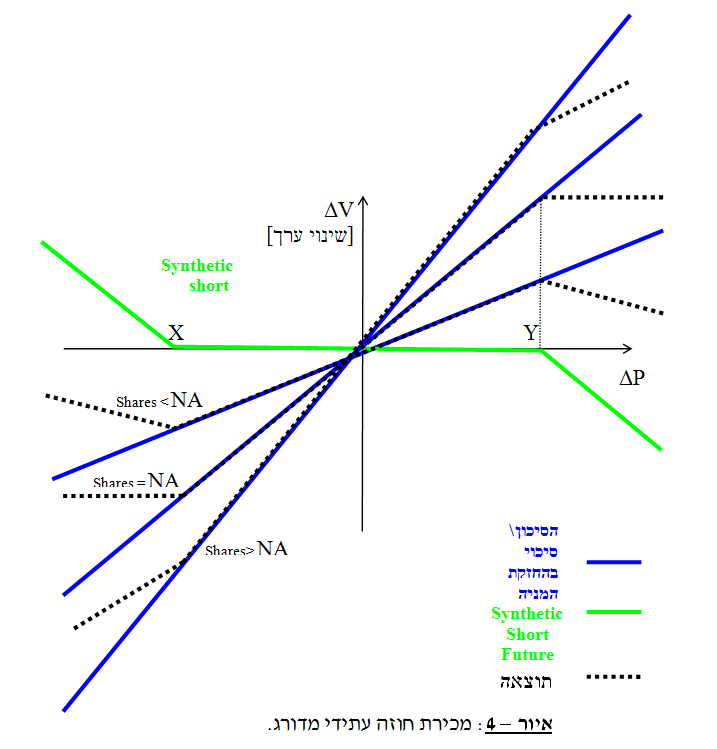

במידה וערכם של X ו- Y שווה, נוצרת אסטרטגיה הזהה למעשה לחוזה העתידי (Forward).

צפיית המשקיע היא לירידה במחיר נכס הבסיס מתחת ל-X ואין הערכה כלשהי לתנודתיות הצפויה בשוק. המקרה המדורג דומה למכירת חוזה עתידי בהבדל שבו קיים מרווח ניטרלי (הקטע בין X ל-Y) בו לא צפוי רווח או הפסד. באיור - 4 מתוארת תוצאת פוזיציה מסוג חוזה עתידי מדורג בשילוב עם החזקת המניה (נכס הבסיס). לשם הדיון נבחין בין שלושה מקרים: 1. מקרה בו ה- Notional Amount זהה לכמות המניות המוחזקת על ידי בעל השליטה. זוהי אסטרטגיית הצילינדר שגורמת לאדישות של בעל השליטה לשינויים במחיר המניה מעבר לתחום מסוים, ראה פירוט בפרק 5.1.3. 2. מקרה בו ה- Notional Amount קטן מכמות המניות המוחזקת על ידי בעל השליטה. במקרה זה אין לבעל השליטה הגנה מליאה על ירידת ערך המניה אולם יש מיתון לגבי ההפסד שלו, שיפוע גרף התוצאה מעבר ל- X הוא מתון יותר. המקרה אינו מבטא אדישות של בעל השליטה כלפי מחיר המניה, אולם הזיקה הכלכלית שלו לחברה הוחלשה. 3. מקרה בו ה- Notional Amount גדול מכמות המניות המוחזקת על ידי בעל השליטה. מקרה זה מדגים מצב מעניין בו ירידת המניה עד לערך X תגרום הפסד לבעל השליטה, אולם, ירידה של המניה אל מעבר לערך X תגרור רווח לבעל השליטה. איננו רואים סיבה מדוע ירצה בעל מניה להשתמש באסטרטגיה זו אלא אם הוא מאמין שערך המניה ירד הרבה מעבר ל- X. אם יש לבעל המניה גם שליטה בחברה, יהיה לו אינטרס להוריד את ערך החברה בצורה משמעותית. מצד שני במידה וערך החברה עולה במידה משמעותית האינטרסים שלו יפגעו ועל כן הוא ישתדל למנוע זאת.

לסיכום, הסיכון לחברה בשימוש בעל שליטה באסטרטגיה זו עולה כפונקציה של היחס בין הפוזיציה לבין החזקותיו. כאשר במקרה הקיצוני ימנף בעל השליטה את ההפסד לתועלתו האישית.

המקרה של חוזה עתידי רגיל הוא מקרה פרטי שבו אין דירוג. הדיון לעיל תקף גם לגביו. מקרה Perry-Maylan נופל לגדר המקרים הללו בשל הכניסה לחוזה העתידי עם חברת הברוקרים.

לסיכום, הסיכון לחברה בשימוש בעל שליטה באסטרטגיה זו עולה כפונקציה של היחס בין הפוזיציה לבין החזקותיו. כאשר במקרה הקיצוני ימנף בעל השליטה את ההפסד לתועלתו האישית.

המקרה של חוזה עתידי רגיל הוא מקרה פרטי שבו אין דירוג. הדיון לעיל תקף גם לגביו. מקרה Perry-Maylan נופל לגדר המקרים הללו בשל הכניסה לחוזה העתידי עם חברת הברוקרים.

בפרק זה נבחן את ההשלכות התאורטיות של שימוש בנגזרים כמפר הצימוד בין כוח ההצבעה לערך הכלכלי של המניה.

זכויות ההצבעה של בעלי המניות משקפות את זכותם להפעיל שליטה על ענייני החברה, כאשר עיקרון Voting with Dollars, הוא עיקרון יסוד בדיני החברות. דיני ניירות הערך שונו בהתאם לעיקרון זה בהדרגה כך שכיום נאסר כמעט לחלוטין הגיוון בזכויות ההצבעה בחברות נסחרות[40]. לפי פרופ' חביב סגל[41] -"עיקרון השוויון בזכויות ההצבעה גורר כללים משפטיים כגון איסור על המסחר בזכויות ההצבעה במנותק מהמסחר במניות עצמן[42]. מערכת המשפט אוכפת את שמירתו של הקשר בין המניה, קרי, ההשקעה בהון החברה, לבין זכויות ההצבעה הצמודות לה. זכות ההצבעה אינה נתפשת כנכס סחיר בפני עצמו, אלא היא כרוכה בזיקה אחרת שיש לבעליה לחברה. ההנחה היא שלבעליה של אותה הזיקה יהיה האינטרס הנכון ביותר להשתתף כראוי בתהליך קבלת ההחלטות. ההנחה היא גם שהזיקה של בעל המניות לחברה היא היוצרת את זכאותו להשתתף בקבלת ההחלטות ולכן אין מקבל ההחלטות יכול להעביר את זכויותיו אלו לכל אדם אחר."

בפרקים 4 ו- 5 הראינו ששימוש בנגזרים מערער ואף לעיתים סותר את הזיקה של בעל המניות לחברה ולכן לפי עקרונות יסוד אלה יש לבחון את זכאותו להשתתף בקבלת ההחלטות.

מערכת המשפט שומרת בקנאות על עקרונות היסוד לעיל. שוק הממשל התאגידי מציע פתרון אפקטיבי לתופעות ידועות המונעות השגת תוצאות יעילות במסגרת תהליך קבלת ההחלטות על ידי בעלי המניות והבקרה על הנהלת החברה. על התופעות הללו מנויות ה- Rational Apathy, בעיות הרוכב החופשי וחוסר ההגינות מצד בעלי המניות. לדוגמה באופן בו ישוכנעו בעלי המניות האדישים למכור את מניותיהם בפרמיה לגוף חיצוני שמטרתו לייצר תשואה מהמניות הללו על ידי שיפור פעולת ההנהלה הלא יעילה[43].

העדפות בעלי המניות לטובת העלאת שווי החברה, סביר שיהיו דומות אם לא זהות בהינתן העובדה כי יש להם תביעות פרופורציוניות לגבי שווי החברה ביחס לבעלותם. רק כאשר העדפות בעלי המניות הן הומוגניות נכון לסכם את ההעדפות שלהם אל תוך מערכת עקבית של החלטות[44].

הזכות הפרופורציונלית להצביע המוצמדת לבעלות במניה (הכלל - מניה אחת, קול אחד) הוא כלל הגיוני לשם השגת פונקציות בעלי המניות בהן דנו בפרק 3. כוח ההצבעה נובע מהכוח השיורי של בעלי המניות על שווי החברה[45]. במערכת שבה זכויות ההצבעה אינן פרופורציונליות להחזקת בעלי המניות בחברה יהיו תמריצים פחותים למצביעים לבצע החלטות אופטימליות בגלל שהרווח או ההפסד שלהם הנובעים מההחלטות הללו לא יופנמו ברמה התואמת את השפעת ההצבעה של בעלי המניות[46]. על כן, רק באופן בו אחוזי ההצבעה יחולקו באופן פרופורציוני להחזקות, לא יהיו עלויות נציג מיותרות. ככל שנרחיק מעיקרון המשקל השווה למניה כך נחמיר את עלויות הנציג מבלי שנשיג רווח כלשהו[47].

קיימות דעות שונות בעד ונגד אי מתן זכויות הצבעה בצמוד לכל המניות בחברה. התומכים בכך מצביעים על מוכנות בעלי המניות לוותר על זכויות ההצבעה מרצונם ועל הצורך בכיבוד רצונם לאורו של עיקרון חופש החוזים[48] . שהרי ייתכן כי בעלי המניות הללו מעדיפים לקנות מניות חסרות זכויות הצבעה לצורך השקעה בלבד ואין הם מעוניינים לקחת חלק פעיל בהחלטות החברה בשל הזמן והמאמץ הכרוך בכך ומתוך רצונם לתת לבעלי המניות האחרים להחליט עבורם. לפי גישה זו, במקרה בו ההחלטות בחברה לא יתאמו את ציפיות המשקיעים תמיד הם יוכלו למכור את מניותיהם בחברה.

המתנגדים להוצאת מניות חסרות זכויות הצבעה טוענים כי בשל היעדר יכולתם של בעלי המניות חסרות זכויות ההצבעה להשפיע באופן ישיר על הנעשה בחברה אין ביכולתם להגן על האינטרסים שלהם. בעלי המניות עם זכויות ההצבעה יכולים להחליט, לכן, כמעט מבלי שיצטרכו להתחשב ברצונם של בעלי המניות חסרות זכויות ההצבעה ובצורה זו יוכלו לפגוע בהם. הטענה היא כי גם לאורו של חופש החוזים, נדרשת פעמים התערבות המחוקק במטרה למנוע עוול לציבור, כדוגמת המקרה בו מקופחים אינטרסי בעלי המניות חסרות זכויות ההצבעה. ואכן, העיקרון השולט ברוב בורסאות העולם לרבות הבורסה בתל אביב הוא עיקרון של שוויון של קולות ההצבעה בהתאם לכמות ההון שהושקעה[49] . עם שינויו של החוק לכזה הקובע כלל של שוויון של קולות ההצבעה באופן יחסי להון המושקע וכי כל הנפקת מניות נוספות בחברה תיעשה במניות העדיפות ביותר בזכויות ההצבעה[50], השוו חברות שמניותיהן נסחרות בבורסה את זכויות ההצבעה בין סוגי המניות השונים. במסגרת תהליך ההשוואה של זכויות ההצבעה נקבע אף פיצוי לבעלי המניות המועדפות ביחס למחירן של המניות הנחותות[51].

ההפרדה בין בעלות לשליטה בחברה מעלה את בעיית הנציג (Agency problem)[52]. לבעיית הנציג שלושה מישורי התייחסות עיקריים במסגרת הספרות המשפטית: (א) בין בעלי המניות לבין המנהלים. (ב) בין מנהלי החברה לנושים. (ג) בין בעלי מניות שהם רוב בחברה בעלי מניות שהם במיעוט. כך, במישור ההתייחסות הראשון לדוגמה, מפקיד בעל המניות את ניהול רכושו בידי המנהלים ללא יכולת להורות לדירקטוריון כיצד לפעול[53]. בהסכימו לפעול במסגרת החברה באופן המתואר, מוטלות חובות אמון וזהירות על המנהלים. הדין התאים עצמו למגמת הפרדה זו והתערב על מנת להבטיח כי המנהלים יפעלו להשאת רווחי החברה ובעלי מניותיה בניגוד לנטייה אפשרית מצידם שלא לעשות כן.

המלומדים ברל ומינס[54] היו מהמובילים של תזת הפרדת הבעלות על הרכוש מניהולו. בבסיס עמדתם זו עומד מוסד הדירקטור מן הציבור (הדמ"ץ) בישראל. עמדה אחרת, על פיה ניתן להשוות את מערכת היחסים בין בעלי המניות וההנהלה ליחסי שליחות מציגים מלומדים אחרים[55]. על פי עמדתם, מוכר הנציג שירותי ניהול למשקיע. למרות התגמול הכלכלי לו זוכה השליח, מוסיפים דיני החברות ודיני ניירות הערך ומנטרלים ככל שניתן ניצול לרעה ופעולה של הנציג בניגוד לאינטרס של בעלי המניות על דרך יצירת מנגנוני פיקוח יעילים ועל ידי הקטנת פערי המידע בינו לבין המשקיע על דרך יצירת מערכת דיווח נרחבת [56]. בנוסף, מהווים כוחות השוק אמצעי פיקוח על הנציג באפשרם ניסיונות להשתלטות עוינת והצעות רכש[57].

ככל שגובר הניתוק בין הבעלות על החברה לבין ניהולה כך גוברת בעיית הנציג[58] ועמה הצורך לפתח מנגנוני פיקוח.

בעיית הנציג בין בעלי מניות שהם רוב בחברה לבעלי מניות שהם במיעוט היא קלה יותר. ההסבר לכך נעוץ בטעמי יעילות. בעלי המניות הם בעלי האינטרס השיורי בחברה. שיוריות התביעה של בעלי המניות באה לידי ביטוי בכך שהם זכאים ליהנות מרווחי החברה רק אם יש לה די רווחים ראויים לחלוקה. בעלי המניות נושאים לכן בעיקר הסיכון לאור מעמדם הסופי בסדר הנשייה בחברה. עולה מכאן כי לבעלי המניות התמריץ הגבוה ביותר להשאת רווחי החברה. על כן ניווט עסקי החברה באופן שישיא את רווחיהם של בעלי המניות יביא להשאת רווחי החברה ולתועלת גם לקהלים אחרים המושפעים מרווחיותה[59]. התיאוריה הזו אולם, נשענת על הנחת היסוד שלא ניתן להפריד את זכות ההצבעה של המניות מהסיכון הכלכלי בהן ועל כן ההעדפות של בעלי המניות אמורות להיות דומות אם לא זהות.

הנגזרים מאתגרים את ההנחה הזו באופן קיצוני ביותר. כיום, הגידול המסיבי בשימוש בנגזרים ביחד עם הירידה בעלויות העסקה בנגזרים, הפכו את אפשרות ההפרדה בין הבעלות הכלכלית במניה לזכויות ההצבעה לקלה וזולה. יותר מכך, הראינו מקרה בו לבעל מניות עיקרי בחברה היה אינטרס כלכלי שלילי ביחס לשווי המניות שהוא החזיק בחברה. במסגרת הספרות המשפטית האקדמית החלו לתת תשומת לב לתופעה זו רק לאחרונה. בתי המשפט עדיין לא התחבטו בסוגיות המורכבות הנובעות מהשימוש בנגזרים שעה שמפרידים בין זכויות ההצבעה לבעלות הכלכלית - תופעה המכונה - "The New Vote Buying".

הדין טרם התאים עצמו למגמת הפרדה זו ועל כן לא התערב על מנת להבטיח כי בעלי המניות יפעלו להשאת רווחי החברה ובעלי מניותיה בניגוד לנטייה אפשרית מצידם שלא לעשות כן. התרופות הקיימות במסגרת הדין כיום הן מועטות ומוגבלות מאוד ומסתכמות בחובת ההגינות המוטלת על בעל מניות שליטה והחובה לנהוג בתום הלב ובדרך מקובלת המוטלת על בעלי המניות בכלל. דיני החברות ודיני ניירות הערך אינם מנטרלים ניצול לרעה ופעולה של הנציג בניגוד לאינטרס של יתר בעלי המניות, לא על דרך יצירת מנגנוני פיקוח יעילים ולא על דרך יצירת מערכת דיווח[60]. בעיית הנציג המתוארת לעיל עולה בחומרתה על כל בעיית נציג אחרת במסגרת הממשל התאגידי מכיוון שבמקרה הטוב ביותר יגלה הנציג אדישות כלפי החברה ובעלי מניותיה ובמקרה הגרוע יותר יגלה ממש אינטרס כלכלי שלילי כלפיה. זאת משום שבשונה מנציג דירקטור לדוגמה, המחויב בנוסף לכך במסגרת החוק בחובת אמונים ממש, הוא אינו מוכר שירותי ניהול למשקיע ואינו זוכה לכל תגמול כלכלי תמורת שירותיו. בנוסף, אף כוחות השוק אינם מהווים אמצעי פיקוח על הנציג בשל אדישותו לניסיונות ההשתלטות העוינת והצעות הרכש. ככל שגובר הניתוק בין הבעלות על החברה לבין ניהולה כך גוברת תופעת הנציג[61] ועמה גם הצורך לפתח מנגנוני פיקוח. במקרה זה עניין לנו בתופעת נציג חמורה ביותר בשל היעדר כל זיקה בין הבעלות לשליטה. הצורך לפיתוח מנגנוני פיקוח על כן הוא הכרחי.

שתי הנחות יסוד בסיסיות במסגרת התיאוריה הקלאסית של הממשל התאגידי מתבדות נוכח אפשרות קניית הקולות. ההנחה הראשונה הקובעת כי בלתי אפשרי להפריד את זכות ההצבעה מהאינטרס הכלכלי וכי מי שרוצה לקנות זכות הצבעה צריך שיהא גם בעל המניה. כפי שתואר לעיל, כלים פיננסיים מודרניים הופכים את ההפרדה האמורה לעיל לא רק לאפשרית אלא גם לזולה ולא גלויה.

ההנחה השנייה המופרכת על ידי תופעת קניית הקולות היא אפילו בסיסית יותר. תיאוריית הצבעה קלאסית מתבססת על העובדה כי העדפות בעלי המניות סביר שיהיו דומות אם לא זהות. הקביעה הזו היא קריטית מבחינת תפקיד בעלי המניות כמפקחים משום שכאשר העדפות בעלי המניות הן שונות לא ניתן לצרף את ההחלטות שלהם אל תוך מערכת הכרעות קונסיסטנטית. הבעיה המוצגת באה לידי ביטוי גם בעניין Perry-Mylan. ל- Perry היה אינטרס שונה בבירור מיתר בעלי המניות ועל כן ההכרעות בכל קול לגבי הרכישה הן בהכרח לא עקביות.

יש הטוענים כי גם במקרה של גיוון המניות Dual Class Stock Structures ניתן לראות סוג של ניתוק כדוגמת זה שבא לידי ביטוי במקרה של קניית הקולות . במבנה האמור, שני סוגים של מניות מונפקים - האחד עם כוח הצבעה רב יותר מהאחר. המבנה הזה פופולארי מכיוון שהוא מאפשר לבעלי מניות שבבעלותם סוג מניות הצבעה לשלוט ברוב הקולות בעוד יש בבעלותם מיעוט של המניות בפועל. עמדנו בפרק 6 על הבעיה בגיוון המניות ועל השוואת זכויות ההצבעה של בעלי המניות במסגרת הבורסה בת"א. אולם, ישנם גם הבדלים בין המבנה המתואר לקניית הקולות . ההבדל העיקרי בין השניים הוא אלמנט היידוע. כאשר חברה עוברת ממדיניות רגילה למדיניות של Dual Class מוטלת עליה חובת יידוע. כך שלבעל המניות יש אפשרות לקבוע את שווי המניה בהתאם לזכויות ההצבעה המוסכמות שלה ובהתאם לקריטריונים אחרים רלוונטיים. ישנן אכן עדויות לכך שהמעבר ל- Dual Class Structure מפחית את שווי מחיר המניה. שכן, ההפחתה בשווי מחיר המניה מבטאת את יכולת בעל המניות לשלוט בפחות ממניה רגילה בשוק.

הניתוק בין זכויות ההצבעה לזכויות הכלכליות שבו דנו בהרחבה בפרקים הקודמים, מהווה רק דרך אחת להסתכלות על הבעיה. בפרק זה נציע הסתכלות שונה. עד כה הנחנו כי בעל השליטה יכול לקנות נגזרים בשוק החופשי כאחד האדם ולהיכנס לכל אחת מהפוזיציות שתוארו. כך לדוגמה, אם קנה בעל השליטה אופציית Put והגן על עצמו בפני נפילת המניה שהוא עצמו גרם לה או לא מנע אותה, הסקנו מסקנות לגבי ההשלכות על ניהול התאגיד.

עניין מהותי נוסף שיש לקחת בחשבון הוא הצד השני שמכר לבעל השליטה את הנגזרים. צד זה מפסיד את כספו באופן ישיר כתוצאה מהתנהגות בעל השליטה. אותו גורם מכר את הנגזרים לבעל השליטה בפרמיה שאותה חישב על סמך התנהגות צפויה של המניה כגורם בלתי תלוי. במידה ויש לקונה הנגזרים השפעה כלשהי על מחיר המניה (שאינה ידועה למוכר האופציה), הרי שיש כאן טעם לפגם ובמקרים מסוימים אפילו תרמית.

על כן צריך שתישאל השאלה - למי זכות ההצבעה מתוקף המניות במקרים הללו ?

לצורך הניתוח נתבונן במקרה בו בעל השליטה הגן על עצמו כנגד ירידת ערך המניה על ידי קניית אופציית Put או נקט באסטרטגיית צילינדר. הרי במקרה בו ערך המניה ירד יהא בעל השליטה מוגן, אולם, באותה העת, ישנו צד אחר הלוקח על עצנו את ההפסד הזה. במידה ובעל השליטה הוא שפעל נגד האינטרסים של החברה הללו, הרי שלצד המבטח את המניות יש בהחלט מה לומר על פעולה כזו שעה שהוא יוצא ממנה מופסד שלא בצדק.

ניתן לטעון כי בעל מניות שנכנס לחוזה עתידי בו הוא ימכור את המניות בתוך פרק זמן מסוים, ניתן לראותו כמי שכבר מכר את המניות ועל כן יש לשלול ממנו את זכות ההצבעה מכוח מניות אלה ולהעבירה לבעלים העתידי במניות. נדמה מקרה של חוזה מכירת דירה עתידי בין שני צדדים - ניתן להניח שלאסיפת ועד הבית נכון יותר להזמין את קונה הדירה מאשר את המוכר שלה, גם אם המוכר עדיין מתגורר בדירה.

מקרה מסובך יותר לניתוח מהווה מקרה האופציה. במקרה זה ישנה אפשרות כי הדירה תעבור לידי הקונה אולם קיימת גם האפשרות כי הבעלות בדירה לא תועבר לקונה וההסכם בין הצדדים יבוטל. מי במקרה זה אמור להשתתף בישיבת ועד הבית? כנראה שהפתרון הנכון במקרה זה הוא כי שני הצדדים ייטלו חלק בהחלטות ועד הבית. הצבעתם, לכן, צריך שתהא פה אחד שהרי אין לדעת בשלב זה למי תהא שייכת הדירה ועל כן על כל צד לדאוג לאינטרסים שלו למקרה שהדירה תהיה בבעלותו. באותו אופן, צד שמכר מניות ב- Short למעשה לווה מניות. אם אדם הלווה לי את מכוניתו החדשה, הרי אני מחויב מולו לשמור עליה היטב ולא להוריד את ערכה. מן הסתם יכול מלווה המכונית שלא להסכים שאסע איתה בדרך לא סלולה. כלומר, לצד המלווה יש את זכות למנוע מהצד הלווה ביצוע פעולות שעלולות לפגוע בערך הנכס.

במקרה של המניות זהה העניין לחלוטין. כאשר בעל השליטה מכר חוזה עתידי עליו להעביר מראש את זכויות ההצבעה לקונה. כאשר יש לבעל מניות חוזה אופציית Put עם צד שני, הרי יש אפשרות שהמניות אכן יעברו לידי הצד השני (לצורך דיוננו אין זה משנה אם בפועל אכן יעברו המניות או שיהיה זה Cash Settlement)). מן הטעם הזה, לכן, יש לראותו כבעל עניין בעל זכות הצבעה הזהה לזו של בעל המניות.

בפרק זה נבחן את הכלים המשפטיים העומדים לרשותנו על מנת למנוע את אפשרות השימוש לרעה בנגזרים על ידי בעלי שליטה.

במהלך השנים התחלפה גישת דיני החברות המסורתיים על פיה מותר לבעל המניות להצביע במניותיו כרצונו בדין המטיל מגבלות על דרך הצבעתו של בעל המניות והמכפיף אותו לסטנדרטים של חובת אמון כלפי החברה וכלפי בעלי המניות האחרים[62].

חובת ההגינות של בעלי השליטה קבועה כיום במסגרת ס' 193 לחוק. עוד לפני תחילת חוק החברות, הכירו בקיומה של חובת אמונים המוטלת על מי שבידו הכוח לשלוט על רכושו של האחר[63]. גישת המשפט המקובל בעניין זה הושתתה על ראיית המניה כנכס של בעליה ועשיית שימוש בזכותו הרכושית על פי רצונו[64]. על כן סרב המשפט המקובל האנגלי להכיר בקיומה של חובת אמונים המוטלת על בעלי מניות בחברה והכיר בזכותו של כל בעל מניות להצביע כרצונו, אפילו יהא בכך כדי לפגוע באינטרסים של החברה ושל בעלי המניות האחרים[65]. הדין בישראל לא הלך בעקבות הפסיקה האנגלית. עוד טרם חוק החברות, בפסיקת בית המשפט העליון[66] הוחלה על בעלי מניות בחברה חובת אמון כלפי החברה ובמקרים מסוימים גם כלפי קבוצה או יחיד מבעלי מניתיה. באופן ספציפי יותר, הכיר בית המשפט בקיומה של חובת אמון בעת מכירת השליטה על ידי בעלי השליטה. הטעם לכך הוא כי מכירת השליטה מנתקת את קשר התלות בין טובת החברה לטובתו של בעל המניות הדומיננטי ובכך יוצרת סיטואציה המתאפיינת בבעיית הנציג[67]. סיטואציה זו נדונה רבות במסגרת הספרות וקיימות דעות שונות בעניין זכותם של בעלי השליטה ליהנות מפרמיה בעת מכירת שליטתם. חוק החברות עיגן את חובת האמונים של מניות בעלי השליטה בהוראת חוק וכינה אותה: "חובת ההגינות"[68]. אולם, יש לשים לב כי בשונה מההוראה המטילה חובות על כלל בעלי המניות, המפנה את חובת תום הלב והדרך המקובלת גם כלפי בעלי המניות האחרים, מכירה ההוראה המטילה חובות על בעלי שליטה בחובת ההגינות המופנית אך ורק ביחס לחברה. אינטרסי החברה ייקבעו על פי איזון בין האינטרסים של הקבוצות השונות בהתאם למשקלה ולמעמדה היחסי של כל קבוצה בחברה. השמטתה של הפניית חובת ההגינות של בעלי השליטה כלפי שאר בעלי המניות מדגישה את עדיפותה של טובת החברה על טובת בעלי מניות המיעוט ומטילה ספק לגבי זכותם של בעלי מניות המיעוט לתבוע באופן ישיר את בעלי השליטה בסיטואציות שאינן נכנסות לגדר החובות החלות על כלל בעלי המניות. חובת ההגינות חלה הן על בעל שליטה והן על בעל כוח הכרעה. המבחן לקיומה של שליטה, מהותי הוא[69]. לאור פרשנותו הרחבה של המונח שליטה, לא יוחדה חובת ההגינות רק לבעל שליטה אלא גם לבעלי כוח הכרעה. יישום חובת ההגינות נעשה על ידי ביהמ"ש המחוזי בעניין עצמון נ' סער ציון[70]. עילת התביעה הייתה נעוצה בהעברת שליש ממניותיו של בעל שליטה (חב' סער) לחברת נאמנות. הרכישה על ידי הנאמן נעשתה בעבור רוכש שהוא חברה מתחרה. הרכישה עשויה הייתה להקנות לרוכש גם זכות למנות דירקטור בחברה. השופטת ברון הכירה בכך כהפרה של חובת ההגינות על ידי בעל מניות השליטה כיוון שלרוכש אינטרס בסילוקה של החברה מפעילות עסקית. על ידי שימוש במערך הלוגיסטי של החברה, באמצעות מינוי דירקטור בה, יוכל הרוכש לשפר הצעותיו במכרזים ולהביא לידי דחיית הצעותיה של החברה במכרזים.

בהבדל מחובת ההגינות, המוטלת על מגזר מסוים של בעלי המניות, מוטלת על כל בעלי המניות בחברה החובה לנהוג בדרך מקובלת ובתום לב[71]. בנוסף, מונה החוק מספר עניינים ספציפיים שבהם מחויב בעל המניות לנהוג בתום לב ובדרך מקובלת[72] ולהימנע מניצול לרעה של כוחו בחברה[73]. שאלה חשובה היא לטובת מי חייב בעל המניות לפעול ? שהרי טובת החברה אינה תמיד שקולה לטובת בעלי מניותיה[74]. עם זאת, קבעה הפסיקה[75] כי אין ללמוד מחובה זו כי בעל מניות המצביע באסיפה כללית אינו רשאי להתחשב באינטרסים האישיים שלו.

נשאלת השאלה - האם בעל שליטה המגדר החזקותיו חורג מכלל ההגינות ? ואם כן, כלפי מי ? במידה ואותו בעל שליטה פועל כנגד אינטרס החברה, עת שהוא מוגן על ידי אופציית Put או נגזרים אחרים כנגד תוצאות פעולתו, הרי שהוא לא פועל בהגינות כלפי החברה. אבל בעיקר אין הוא הוגן לגבי בעלי המניות האחרים. לדוגמא אם פעולותיו יגרמו לירידה זמנית של מניית החברה, ללא אפקט משמעותי על הפעילות העסקית של החברה, הרי שרק בעלי מניות אחרים נפגעו. הסברנו לעיל כי אין חובת הגינות כלפי בעלי המניות אחרים אלא רק חובה לנהוג בתום לב ובדרך מקובלת. הגישה הרווחת היא כי באופן עקרוני, בבואנו לבדוק אם פעל בעל המניות בתום לב לטובת החברה ולטובת בעלי המניות האחרים נפעיל מבחן סובייקטיבי. דהיינו, בחינת מצבו הנפשי האמיתי של בעל המניות בכל מקרה לגופו. אולם, בשל הקושי הראיתי ניתן להשתמש במבחן האובייקטיבי על מנת להקים חזקה ניתנת לסתירה באשר למצבו הנפשי של בעל המניות. דהיינו, בחינה האם תוצאות הפעולה מתבטאות בהטבה בפועל[76]. יש להניח שקשה לטעון חוסר תום לב לגבי בל מניות שאך רצה להגן על עצמו באמצעות הנגזרים. אולם, במידה וכותב האופציה נפגע, קל יותר וטעון לחוסר תום לב כלפיו מכוח חוק החוזים (חלק כללי). כלי ההגינות ותום הלב אכן נותן מענה למקצת הבעיות, אך מדובר בכלי שאינו חד משמעי וקשה ליישום בפועל. המושגים הגינות, תום לב ודרך מקובלת הם מושגים כלליים הפתוחים לפרשנויות שונות.

כדי לפתור את הבעייתיות המוצגת לעיל אנו מציעים לעדכן את סעיף 193 לחוק החברות כך שחובת ההגינות תחייב לבדוק האם פעולה הנעשית על ידי החבים בחובה זו מעוררת סיכונים מיוחדים של פגיעה באינטרסים של בעלי מניות אחרים ולאזן באורח הוגן את האינטרסים השונים של כל המושפעים מהפעולה. סעיף 193 על פי לשונו, מטיל חובות הגינות על בעלי שליטה המופנות אך ורק ביחס לחברה.

זכויות בעלי מניות בחברה כוללות זכויות שונות למידע[77] וזכויות נוספות שמטרתן לאפשר לבעל המניות להפיק תועלת מן הנכס שבבעלותו. על סוג הזכויות האחרונות נמנות הזכות להצביע באסיפה הכללית, והזכות לערוך הסכמים עם בעלי מניות אחרים. בעלי המניות רשאים לקשור את עצמם בהסכמי הצבעה ובלבד שהסכם ההצבעה נערך בתום לב ואינו מנוגד לטובת החברה. כאשר חובתו של בעל המניות כלפי החברה גוברת בכל מקרה על חובת ביצוע ההסכם[78]. על פי גרוס[79], בהיעדר פסיקה ישראלית מהותית בנושא הסכמי הצבעה, יש להניח כי הדין הישראלי ילך בעקבות הדין האמריקאי ויאכוף הסכמים אלה, אלא אם כוונתם להונות או לפגוע בבעלי המניות האחרים[80]. ביולי 2001, פורסמה החלטת מליאת רשות ני"ע על פיה חתימת הסכם הצבעה היוצר לראשונה שליטה בחברה אינה אפשרית אלא בדרך של הצעת רכש מיוחדת. עמדת הרשות מבוססת על כך כי יצירת שליטה כאמור בסעיף 328 לחוק החברות מחייבת הגנה על בעלי המניות אשר אינם צד להסכם ההצבעה באמצעות חיוב הצדדים להסכם להציע הצעת רכש מיוחדת[81]. מכאן אפשר להסיק שהמחוקק יתייחס לחוזה הנגזרים כבלתי חוקי רק אם כוונתו להונות או לפגוע בבעלי מניות אחרים. לדעתנו התייחסות זו אינה מספקת, ודאי לא לגבי כל טווח המקרים.

לבעלי המניות בחברה גם הזכות לסעד במקרה של קיפוח[82]. עת מוכח קיומו של נזק (נוכחי או עתידי) על ידי בעל מניות בחברה, יכול בית המשפט להעניק כל סעד שנועד להפסיק את הקיפוח תוך התערבות בניהולה הפנימי של החברה.

אל עילת הקיפוח ניתן להתייחס גם בהיבט של החובה - חובתם של בעלי המניות להימנע מלקפח בעלי מניות אחרים. המשמעות היא כי בעל המניות אינו יכול להפעיל את כוח ההצבעה שלו כרצונו כשהדבר מהווה קיפוח של בעלי מניות אחרים. על הפרת הוראה זו יחולו הוראות סעיף 191 לחוק החברות בשינויים המחויבים וכן הדינים החלים על הפרת חוזה בשינויים המחויבים[83]. נשאלת השאלה האם יש בפעולת בעל השליטה בכדי להיטיב עם עצמו משום קיפוח ? קיפוח, משמעותו המילולית היא נתינת דבר מה לאחד על חשבון האחר. במקרה הנדון, עצם העובדה כי בעל השליטה בחר להגן על עצמו באמצעות חוזה נגזרים בעוד בעל המניות האחר לא, אין בו בכדי להוביל בהכרח למסקנה כי הייתה בכך פעולה שהשפיעה על החזקת בעלי המניות האחרים באופן שונה. לדעתנו, הסחר בנגזרים על ידי בעל השליטה לא יקים ברובם של המקרים את עילת הקיפוח.

חובת הדיווח כאמור בחוק ניירות ערך ובתקנות שהותקנו מכוחו, מוטלת על תאגיד שניירות הערך שלו הוצעו לציבור על פי תשקיף. חובת הגשת הדו"ח חלה כל עוד ניירות הערך של התאגיד מצויים בידי הציבור. שני סוגי הדוחו"ת הרלוונטיים לעניינינו הם הדו"ח התקופתי והדו"ח המיידי. במסגרת הדו"ח התקופתי צריך שיפורטו לפי מיטב ידיעת התאגיד, המניות וניירות הערך ההמירים של התאגיד, בהם מחזיק כל בעל עניין בתאגיד נכון לתאריך הדו"ח. עוד יצוין בדו"ח התקופתי השווי הנקוב של מניות בתאגיד שבעל העניין התחייב לרכוש או שהתאגיד התחייב למסור לבעל העניין[84]. ס' 36(ג) לחוק ני"ע מבטא את הרציונל העומד מאחורי חובת הגשת הדו"ח התקופתי[85]. על התאגיד להביא לידיעת המשקיעים כל מידע אשר עשוי להשפיע על שיקוליהם לעניין קנייה או מכירה של ניירות ערך של התאגיד[86]. בהמשך נראה כי נכון להיום, על פי הפסיקה, אין הנגזרים בגדר נייר ערך (ראה דיון בהמשך) ולכן לא חלה עליהם חובת דיווח. עם זאת, חוק ניירות ערך מחייב תאגיד אשר הציע ניירות ערך שלו לציבור על פי תקנות הדיווח לגלות לציבור המשקיעים באופן מיידי את דבר התרחשותם של אירועים חריגים שהם בעלי חשיבות לקבלת החלטות של המשקיע הסביר. דיווח מיידי כאמור יעשה במקביל הן לרשות לניירות ערך והן לבורסה לניירות ערך. תקנות הדיווח מונות מספר נושאים אשר כל שינוי, אירוע או התרחשות הנוגעים אליהם, מחייב דיווח מיידי. אחד הנושאים החשובים ביותר מבחינת ציבור המשקיעים לעניין החלטותיהם הוא שינוי בהחזקותיהם של בעלי עניין בתאגיד. ואמנם תקנות הדיווח מחייבות דיווח מיידי בדבר כל שינוי בהחזקותיהם של בעלי העניין בתאגיד[87]. כל עוד הובא לידיעת החברה כי בעל השליטה חתם על חוזה נגזרים יש לה לכן חובה לדווח על כך. אולם, כפי שניווכח להלן, ייתכן כי לבעל השליטה בחברה אין כלל חובת דיווח אודות חוזה הנגזרים לחברה שכן נגזרים אינם בגדר ניירות ערך מבחינת חוק ני"ע.

בעלי העניין הם, מטבע הדברים, בין הראשונים לדעת על כל שינוי הצפוי בעסקי התאגיד עוד בטרם ייוודע העניין בציבור. אמנם קיימת מגבלה חמורה על השימוש במידע פנים על ידי אלה המוגדרים "אנשי פנים" או מי שקיבלו מידע מ"אנשי פנים" ובכל זאת לאור החשיפה של בעלי השליטה למידע רגיש בחברה לעיתים ראשוני ולא ודאי, פעולותיהם בניירות ערך של התאגיד עלולות לשמש בפועל איתות לכלל ציבור המשקיעים. רכישות משמעותיות על ידי בעל השליטה בחברה עשויות לאותת לציבור המשקיעים כי בעל השליטה אכן מאמין בחברה ולהיפך, מכירה על ידי בעל השליטה עלולה לאותת כי הוא אינו בוטח עוד בהצלחת החברה, כי הגיע לידיו מידע שלילי אודות עסקי החברה או לאותת על קיומו של מאבק בין בעלי העניין או השליטה בחברה[88]. דיווח אודות כל שינוי בהחזקות בעל עניין מהווה נושא חשוב וערכי ביותר מבחינת "משקיע סביר", בין כזה המחזיק כבר במניות ובין כזה השוקל את רכישתן. בשל חשיבות העניין דאג המחוקק להטיל, המקביל לחובה המוטלת על התאגיד חובה מקבילה גם על בעל העניין עצמו[89]. יודגש גם כי חובות הדיווח המיידי אינן גורעות מחובת התאגיד לדווח על אחזקות בעלי העניין בו גם במסגרת הדיווחים התקופתיים[90]. חובת הדיווח המיידי קיימת גם כאשר מחזיק בניירות ערך הפך לראשונה לבעל עניין בתאגיד.

תאגיד שהציע ניירות ערך שלו לציבור מחויב למסור לציבור המשקיעים דו"ח מיידי החורג מדרך העסקים הרגילה של התאגיד בשל טיבו, היקפו או תוצאותיו האפשריות ואשר עשויה להיות לו השפעה מהותית על התאגיד או על מחיר ניירות הערך שלו[91]

הבעיה היא כי נשמעות דעות במסגרת הפסיקה, על פיהן נגזרים אינם מהווים "נייר ערך" כהגדרתו בס' 1 לחוק ני"ע. לכן אין חובת דיווח מצד בעל השליטה לגבי המסחר שהוא עושה בנגזרי המניה לא כלפי הרשות ולא כלפי החברה. גם אם נכניס את העניין בגדר חובת הדיווח המיידית של החברה בשל עניין החורג מדרך העסקים הרגילה של התאגיד לאור ההשפעה המהותית שיכולה להיות לו על התאגיד או מחיר הני"ע שלו, היעדר חובת הדווח מצד בעל השליטה כלפי החברה מסכלת את יכולת דיווח החברה בעניין זה.

השאלה האם נגזרים מהווים נייר ערך כהגדרתו בס' 1 לחוק ני"ע זו נידונה בעניין רוזן[92]. בנק המזרחי תבע לקוח בגין יתרת חובה שנוצרה אצלו בקשר לעסקאות נגזרות. הלקוח התגונן בטענה שמעשי הבנק נגועים באי חוקיות לפי חוק ניירות ערך בכך שהמסחר במכשירים הללו אצל הבנק מהווה פתיחת בורסה לני"ע בלי קבלת רישיון. בית המשפט המחוזי (הש' אלשייך) דחה את טענות הלקוח וקבע כי אופציות וחוזים עתידיים אינם ניירות ערך כהגדרתם בס' 1 לחוק ני"ע[93].

השופטת בפסק דינה התבססה על נימוקים טכניים ומהותיים[94]. על הנימוקים הטכניים של השופטת נמנו העובדה כי הנגזרים אינם עונים על ההגדרה המילולית של ניירות ערך לפי ס' 1 לחוק ני"ע משום שחוזה עתידי נעשה במסמך ואינו מונפק בסדרות או ממוספר. במקרה של נגזרים, טענה השופטת, לא מדובר בסדרת חוזים הומוגניים אלא בחוזים דו צדדיים הנכרתים בין שני צדדים. החוזה העתידי מגלם מעין הסדר כספי שבו מדד של נייר ערך משמש משתנה אקסוגני (חוץ מערכתי) לקביעת רווחיו או הפסדיו בעתיד של המתקשר בחוזה ותו לא. על הנימוקים המהותיים של השופטת מנויה העובדה כי אין החוזה העתידי מהווה אמצעי לגיוס הון על ידי תאגידים. לפיכך, בין רוכש חוזה עתידי לבין חברה כלשהי מהחברות המרכיבות את המדד אין אלא קשר עקיף.

הקביעה כי נגזרים אינם בגדר "נייר ערך" היא בעייתית ביותר[95]. ניתן לחלוק על נימוקיה של השופטת בפסק דין זה שכן אף יתר ניירות הערך הנסחרים בשוק המשני אינם משמשים לגיוס הון. השוק המשני, להבדיל מהשוק הראשוני כלל אינו משמש לגיוס הון. הוצאת חוזה הנגזרים מקטגוריית ניירות הערך תמנע את חובות הדיווח של בעל העניין ותמנע את החלת האיסורים הקבועים בפרק ח'1 לחוק ני"ע על הנגזרים. בהחלט ניתן לדבר על ביצוע עבירות של שימוש במידע פנים או תרמית בני"ע גם לגבי נגזרים. קביעתה של השופטת אלשייך אינה מתיישבת גם עם קביעתו של הש' לויט בפס"ד זת[96].

חובת הדיווח על קניית נגזרים על ידי בעל השליטה נראית כעניין חיוני לציבור המשקיעים, אך החוק הקיים אינו מחייב דיווח כזה. באופן זה יכול בעל השליטה לבצע את פעולותיו ממוסכות מעין הציבור ואפילו, מעיני החברה.

לדעתנו יש להטיל על בעל עניין בחברה הסוחר בנגזרי החברה חובת דיווח הן כלפי החברה והן כלפי הציבור. גם על החברה יש להטיל חובת דיווח מיידי. כמו כן, יש לכלול את הנגזרים במסגרת הגדרת נייר ערך בסעיף 1 לחוק ני"ע. הטלת חובת הדיווח אינה כה פשוטה ליישום שכן יהיו מי שיטענו לפגיעה כתוצאה מכך. לדוגמה, קרנות גידור או משקיעים מתוחכמים אחרים אשר אינם רוצים לחשוף את אסטרטגית פעולתם. ייתכן כי במקרה זה תספיק חובת גילוי תחת סודיות רק כלפי הרגולטור. כך תחת עינם הפקוחה של החברה, הרגולטור ואם ניתן אף ציבור המשקיעים כולו יזהר בעל השליטה להיכנס לעסקאות נגזרים במניות החברה בשל ההשלכות החוקיות והכלכליות של מעשיו.

שימוש במידע פנים הינו אחת התופעות הרווחות ביותר בכל שוק הון בשל הפיתוי הגדול של אלה המחזיקים בו על מנת להפיק רווח כספי ניכר. האיסור על השימוש במידע פנים מושתת על עקרונות של הגינות, שוויון, יעילות וסדר. כוונת המחוקק בהסדרת איסור השימוש במידע פנים היא להעמיד את כל המשתתפים בפני אותו סיכון ואי וודאות אינהרנטיים בניירות ערך[97]. מטרתו של האיסור בשימוש במידע פנים הוא האיסור וההגבלה על פעילותם בשוק ההון של אנשי פנים[98]. הכלל אותו מתווה האיסור התחיקתי הוא "גלה או הימנע"[99] (Disclose or Abstain Rule). על מי שברשותו מידע פנים להמתין עד שהמידע יהפוך לנחלת הכלל ורק אז הוא יורשה לעשות בו שימוש. מידע פנים הוא מידע על חברה, שהנפיקה ניירות ערך הנסחרים בבורסה לניירות ערך, שיש בו כדי להשפיע על מחיר ניירות ערך אלה, אך טרם פורסם ברבים, וידוע רק לעוסקים בענייניה הפנימיים של החברה. מידע פנים מעניק למחזיק בו יתרון על-פני הציבור בעת המסחר בניירות הערך, ולכן השימוש בו אסור. פרק ח'1 לחוק ניירות ערך, מגדיר מידע פנים[100] כ- "מידע על התפתחות בחברה, על שינוי במצבה, על התפתחות או שינוי צפויים, או מידע אחר על החברה, אשר אינו ידוע לציבור ואשר אילו נודע לציבור היה בו כדי לגרום שינוי משמעותי במחיר נייר ערך של החברה". שימוש במידע פנים פירושו עשיית עסקה בנייר ערך שהמידע עוסק בו, או מסירת מידע זה לאחר, כשיש יסוד סביר להניח שהלה יעשה שימוש במידע.

אנשי פנים הם אותם אנשים המקורבים לתאגיד שמניותיו נסחרות אשר מתוקף תפקידם, קשריהם העסקיים או מתוקף היותם בעלי מניות בו בשיעור גבו, הם נגישים למידע מהותי הנוגע לתאגיד.

הגדרת נייר ערך לפי ס' 52 לחוק ני"ע החלה על פרק השימוש במידע פנים הנה רחבה יותר. עדות לרצון המחוקק להחיל עבירת שימוש במידע פנים גם לגבי הנגזרים ניתן להסיק גם מנוסח הוראת ס' 52ב(א) "העושה עסקה בנייר ערך אחר שנייר ערך של החברה הוא נכס בסיס שלו". הפרשנות הסבירה ביותר ללשון זו היא כי מדובר בנגזרים.

ס' 52ה קובע חזקה הניתנת לסתירה על פיה מקום בו קנה איש פנים מרכזי בחברה ניירות ערך של החברה שבה הוא משמש איש פנים מרכזי או ניירות ערך אחרים שניירות ערך של החברה הם נכס בסיס שלהם, בתוך שלושה חודשים מיום שבו מכר ניירות ערך כאמור, או מכר ניירות ערך כאלה בתוך שלושה חודשים מיום שבו קנה ניירות ערך כאמור, תהיה זו ראיה לכאורה כי עשה שימוש במידע פנים, אלא אם כן יוכיח כי לא היה בידו מידע פנים בעת המכירה או הקניה, או שבנסיבות הענין סביר שלא היה בידו מידע פנים אותה עת. עבירת השימוש במידע פנים מצריכה הוכחת שני יסודות חשובים והיא היסוד הנפשי של מחשבה פלילית והקשר הסיבתי. במידה והנאשם לא היה מודע לערך המידע שבידו, ייתכן כי כלל לא התקיים בו היסוד הנפשי הנדרש. כך גם אם יטען הנאשם כי לא המידע הוא שגרם לו לבצע את הפעולות בניירות הערך[101].

לעניינינו בעל מניות עיקרי או בעל שליטה, על פי ס' 52א לחוק, נחשב גם כן לאיש פנים מרכזי בחברה כאמור בס' 52ה(ב). ככזה חלה ביחס אליו חזקה הניתנת לסתירה שלפיה בכל מקרה בו ביצע עסקה בנייר ערך של החברה כאמור בסעיף, הוא עשה שימוש במידע פנים. מטרת המחוקק ביצירת הקטגוריה של איש פנים מרכזי הייתה להגביל איש פנים מסוג זה ולמנוע ממנו חופש פעולה נרחב מידי[102]. כלומר, בעל השליטה שירצה להיכנס לחוזה נגזרים יצטרך להוכיח כי לא עשה זאת על סמך מידע פנים שהיה בידו. במקרה Perry-Mylan לדוגמה, יוכל Perry לטעון כי לא ידע כי הולכת להתבצע עסקת קנייה של King בעת כניסתו לחוזה הנגזרים. קיים קושי ראייתי להוכיח. מעבר לכך, במקרה של הנגזרים, החזקה המנויה בחוק אינה מתאימה. לא תמיד עניין לנו בקניה ומכירה במרווח זמן קצר. לדוגמה, קניית אופציה אינה דורשת את מכירתה. סיום העסקה הוא בהפעלת האופציה או פקיעתה. במקרה זה ניוותר ללא החזקה האמורה אלא עם עבירת שימוש במידע פנים על פי הנוסח הכללי שלה על מגבלותיו.

בנוסף, ברוב המקרים, יכנס בעל השליטה לעסקאות בנגזרים ללא שימוש במידע פנים, אולם עדיין בכוונה לגדר סיכונים או להיכנס לאסטרטגיה מסוימת[103], הנזק שעלול להיגרם מכך לא תמיד ניתן למניעה על ידי שימוש בהוראת חוק זו. לדוגמה, ייתכן כי לאחר שבידו אופציה הניתנת למימוש בכל זמן שהוא (אופציה אמריקאית) יוכל בעל השליטה להשתמש במידע פנים כדי להחליט מתי לממש את האופציה. עניין זה כנראה אינו נכנס תחת הוראות החוק למניעת שימוש במידע פנים[104].

בנוסף ראוי לציין כי מדיניות הענישה שננקטה בעבר על ידי בתי המשפט בישראל בעבירה של שימוש במידע פנים התאפיינה בענישה מקלה[105]. פרק ח1 לחוק ני"ע הוא כלי חזק למניעת מניפולציה בעזרת שימוש בנגזרים אך אינו פותר חלק מהסוגיות. החוק בישראל אינו מקנה זכות תביעה אישית למשקיע בניירות ערך בגין שימוש במידע פנים אלא רק לחברה שבניירות הערך שלה נעשה השימוש במידע פנים. זכות התביעה האזרחית בשל שימוש במידע פנים מוגבלת מאוד על פי החוק הישראלי[106]. לעניינינו, אחד היישומים החשובים של זכות התביעה האזרחית בעילה של שימוש במידע פנים עשוי להיות דווקא בעסקאות בנגזרים. כאשר לדוגמה בעל השליטה קונה אופציה לקניית המניה בעקבות מידע הנמצא ברשותו על פיו ערך המניה צפוי לעלות. במקרה זה הנפגע העיקרי יהיה מוכר האופציה לבעל השליטה. על כן, אין זה נכון לומר כי החברה היא הנפגע היחידי מהשימוש במידע הפנים. שימוש בעוולה הנזיקית של הפרת חובה חקוקה לגבי הוראת ס' 52 לחוק ני"ע שהופרה אינו כה נפוץ בשל מגבלות יישום.

עבירת התרמית בניירות ערך מנויה בסעיף 54 לחוק ני"ע. בפרשת ואקנין[107] עמד הנשיא ברק על הרציונל העומד מאחורי חקיקת סעיף 54 לחוק ני"ע "אכן מטרתו של סעיף 54(א)(1) לחוק ני"ע היא להבטיח, ככל שניתן, מודעות של הצדדים לעסקה בניירות ערך לעובדות הרלוונטיות המהותיות שביסודה, בלי שצד אחד ינצל באורח בלתי לגיטימי יתרון שיש לו על פני הצד השני". לבעל עניין בחברה יש, מן הסתם, יתרון על פני כלל הציבור הן במידת השפעתו על מחיר המניה או המידע אשר נמצא או ימצא ברשותו. מכאן, שעל פי פרשנות זו, אותו צד אשר נכנס לחוזה נגזרים עם בעל שליטה בחברה, במידה ואינו יודע על היתרון של האחרון, הרי הוא נכנס לעסקה ללא ידיעת עובדות מהותיות. פעמים רבות נמתחה ביקורת על נוסח ס' 54 הלוקה בחסר[108] והומלץ להרחיב את ההגדרה הסטטוטורית באופן שתכלול גם פעולות כגון "תחבולה, תכסיס, פרסום עובדות מטעות, העלמת עובדות או בדרך פסולה אחרת". אולם, למרות פרשנות מרחיבה זו, לשון הסעיף מקשה עלינו להפעיל אותו על המקרה דנן מכיוון שיש צורך להראות הנעה תוך כדי תרמית. עם זאת, מרחיבה הפסיקה את פרשנות הסעיף כך שסעיף 54(א)(1) עשוי על פי לשונו, לחול על הנעה שאינה מילולית. מסרים רבי עוצמה בשוק ניירות הערך בדרך של התנהגות ניירות הערך במסחר בבורסה[109]. הרכיב של "בהעלמת עובדות מהותיות" הוא רכיב חלופי לרכיבים של הנעה "באמרה, בהבטחה או בתחזית (בכתב בעל פה או בדרך אחרת)". מלשון סעיף 54(א)(1) לחוק משתמע כי המחוקק הישראלי ביקש להחמיר עם הנאשמים בעבירה זו. בעניין ואקנין פסק בית המשפט העליון כי חובת ההוכחה בעניין זה נוגעת לשני רכיבים - במישור העובדתי, יש צורך בהוכחת העלמתן של עובדות מהותיות. במישור הנפשי, יש צורך בהוכחת מודעות של הנאשמים לכך שהועלמו "עובדות מהותיות)[110]. מכאן המסקנה כי "מי שמניע את זולתו לסחור בניירות ערך צריך לגלות לו עובדות מהותיות הקשורות במסחר זה"[111]. ראוי גם לפנות אל פרשת אייל רותם[112] בה הועמד לדין אדם בגין תרמית בניירות ערך מכוח מחדל. ביהמ"ש הרשיע את הנאשם גם בעבירה על פי ס' 54(א)(1) לחוק בגין הנעה במחדל, בשל אי גילו מידע "מהותי". המידע המהותי התייחס לכך שרותם, כבעל שליטה ומנכ"ל של חברה בורסאית מכר לחברת "גמולות" כמות גדולה של מניות החברה בלי שגילה לרוכשת כי לאחר השלמת העסקה יתפרסם דו"ח כספי המראה הפסדים וירידה ברווחים בהשוואה לשנה הקודמת. ההרשעה סמכה על כך כי די באי הגילוי מצד רותם על מנת להקים הטעיה במחדל המהווים "הנעה" אסורה. כאמור, בעל שליטה הנכנס לחוזה נגזרים עם צד כלשהו, במידע ולא גילה עובדת היותו בעל שליטה לצד השני הרי העלים עובדה מהותית ויכול להיות מורשע לפי סעיף זה. אולם לא כל התנאים האמורים לעיל מתקיימים בהכרח בעיקר מבחינת היסוד הנפשי. אותו בעל שליטה שקנה נגזרים על מנת לגדר את עצמו, לא בטוח שהיה מודע לכך שהוא מרמה מישהו או מעלים מידע ממנו הרי עניין זה אינו מובן מאליו. ספציפית, במקרהPerry-Mylan , כן היו מודעים לכך שהפעולה היא אסורה, אולם לא ניתן להכליל זאת לגבי כלל קוני הנגזרים על מטרותיהם, שהן לרוב לגיטימיות מבחינתם.

גם החלופה השנייה של עבירת התרמית[113] בניירות ערך עשויה להיות רלוונטית לעניינינו. היסוד העובדתי של עבירה זו מורכב משני רכיבים. האחד, קיומה של "השפעה" על שער נייר הערך והשני, קיומן של דרכי תרמית לשם יצירת אותה השפעה. ראוי לציין כי בית המשפט העליון אימץ גישה מרחיבה ללשון העמומה של הוראת חוק זו - "גישה אינדוקטיבית, הנעה ממקרה למקרה, ועל בסיס ניסיון חיים המצטבר מרחיבה ומשכללת את תפיסותיה העקרוניות"[114] אולם עדיין מניע או מטרה לגיטימיים של הנאשם עשויים לשלול את פליליות מעשיו.

לפי לשון החוק, כדי להיכנס להגדרת התרמית בני"ע, צריך בעל השליטה להשפיע על מחיר המניה כחלק ממטרותיו להרוויח מאסטרטגיות נגזרים. לדוגמה, אם בעל השליטה קנה אופציות Put או מכר חוזה עתידי, ופעל להוריד את מחיר המניה על מנת ליצור לעצמו רווח, הוא ייתפס במסגרת סעיף זה. במידה והיה פאסיבי כלומר לא פעל כדי למנוע נפילת מחיר המניה, לא נוכל ליישם לגביו את הסעיף. כמו כן במקרים בהם בעל השליטה אדיש למחיר המניה ופועל לטובת אינטרסים שלו אבל לא על מנת להשפיע על מחיר המניה, כלומר תנודת מחיר היא רק תוצאת לוואי של פעולתו, יהיה קשה ליישם את הסעיף. לדוגמא במקרה Perry-Mylan לא הייתה הפעולה של קניית King פעולה שמטרתה הורדת שווי מניות Mylan. לסיכום, ייתכן כי נוכל להפעיל סעיף זה רק במקרים בהם פעל בעל השליטה באופן אקטיבי להעלאת ערך המניה (לדוגמה אם יש בידו אופציית Call) או להוריד אותה (במקרה אופציית ,Put חוזה עתידי או מכירה ב- Short) על מנת להרוויח מכך.

זכות התביעה האזרחית בשל עבירת התרמית בני"ע מוגבלת עד מאוד על פי חוק ני"ע. משקיע שנפגע מתרמית בניירות ערך יוכל להסתייע בשלוש הוראות דין - עוולת התרמית בפקודת הנזיקין[115], הפרת חובה חקוקה או עילת ההטעיה במסגרת דיני חוזים. עוולת התרמית מכוונת לעוולה המתבצעת בין אדם מסוים (גורם העוולה) לבין אדם מסוים אחר (הניזוק) ולא ציבור בלתי מסוים. עוולת התרמית אף הדורשת הוכחת כוונה כיסוד נפשי. כותב האופציה לדוגמה, יכול לתבוע את בעל השליטה - קונה האופציה בגין תרמית במידה ולא ידע שהצד הקונה את האופציה הוא בעל שליטה בעל מידע והשפעה על מחיר המניה. אם היה מודע לכך כותב האופציה, ככל הנראה לא היה נכנס לעסקה (או מסכים תמורת תמחור של פרמיה גבוהה בהרבה). לדוגמה, במקרה בו בעל השליטה מגן על עצמו באמצעות אסטרטגיית צילינדר וערך המניה יורד עקב פעולותיו בחברה אזי בהפרש בין ערך מניותיו למחיר המימוש של האופציות ישא כותב אופציית ה- Put המרכיבה את הצילינדר. הנ"ל נכון גם לגבי כל סוג של נגזרים אחר. כדי לנטרל אפשרות תביעה זו על בעל השליטה לגלות את דבר היותו בעל שליטה בחברה לצד המוכר את הנגזרים.

במסגרת עבודה זו לא נרחיב לגבי עילת ההטעיה[116], אולם נציין כי היא מצריכה התאמות לא פשוטות על מנת ליישמה במקרה המסוים של תרמית בני"ע[117]. לגבי הפרת חובה חקוקה (כאשר במקרה זה הוראת החוק שהופרה היא ס' 54 לחוק ני"ע). אחת הבעיות ביישום עוולה זו היא הצורך להוכיח כי המחוקק אכן התכוון להעניק הגנה וסעד אזרחי בגין הפרת הוראת החוק האמורה.

בפרק זה נדון בשתי שיטות הגנה אפשריות כנגד ניצול לרעה של מסחר בנגזרים על ידי בעל השליטה. השיטה הראשונה, פשוטה ליישום ומתבססת על עקרונות כלכליים. השיטה השנייה, מסתכלת על הבעיה דרך משקפי הממשל התאגידי. שיטה זו קשה יותר ליישום אולם היא מהווה פיתרון מאוד אפקטיבי לבעיה. יתכן גם צירוף של שתי השיטות יחדיו במטרה להשיג הגנה מקסימאלית.

עסקת הנגזרים במקרה הרגיל הינה בגדר הסכם כלכלי בין שני צדדים, כשכל צד הוא גורם כלכלי המעוניין לקחת סיכון על מנת להרוויח. כל צד בעסקה סבור כי ירוויח מהעסקה שהרי אחרת אין לו אינטרס להיכנס לעסקה. לדוגמה, אדם א' חושב כי ערך מניה עשוי לעלות ועל כן הוא קונה אופציה לקניית המניה ואילו אדם ב' שמכר לו את האופציה מעריך את הסיכוי כי המניה תעלה בערכה כסיכוי קטן. לפי חישוביו הפרמיה שיקבל בגין מכירת האופציה, גבוה יותר מתוחלת ההפסד עקב מימוש אפשרי של האופציה. חישובי הסתברויות אלו מבוססות על ההנחה הבסיסית על פיה אין לשום צד השפעה או ידע מעבר לזה שיש לצד השני לעסקה.

במקרה בו אנו דנים, צד א' לעסקת הנגזרים הוא בעל שליטה בחברה וצד ב' אינו בעל שליטה. צד ב' מכר את הנגזרים לבעל השליטה בפרמיה שאותה חישב על סמך התנהגות צפויה של המניה כגורם בלתי תלוי. מקום בו יש לקונה הנגזרים השפעה כלשהי על מחיר המניה, שאינה ידועה למוכר הנגזרים בעת כניסתו לעסקה, הרי חישוב ההסתברויות שביצע האחרון אינו תקף. לדוגמה, אם כאשר בידי בעל השליטה יש מידע שאין בידי כלל הציבור, על פיו ערך המניה עשוי לעלות עקב עסקה עתידית, והוא קונה אופציה על המניה, אזי מוכר האופציה שאינו מודע לכך מוכן למכור את האופציה בפרמיה נמוכה. במקרה זה, ישנו סיכוי גבוה שאכן ערך המניה יעלה כצפוי וכותב האופציה יפסיד את כספו. גם אם בעל השליטה מגדר את עצמו כנגד ירידה אפשרית בערך המניה העניין דומה. לדוגמה, כאשר בעל השליטה קונה אופציית Put ולאחר מכן פועל נגד החברה עת הוא מוגן בפני תוצאות פעולתו, מוכר ה- Put הוא שישא בתוצאות פעולותיו של בעל השליטה.

אם כך, הבעיה, במקרה זה, נגרמת מאי-סימטריה בין הצדדים ומחוסר שקיפות. העניין מצריך את התערבות המחוקק. מספיק כי נגרום לשקיפות (חובת גילוי ודיווח) על פי החוק על מנת שתיפטר הבעיה. שכן, למרות שעדיין נשאר עם בעיית חוסר הסימטריה בין הצדדים, גורם שיכנס בכל זאת לעסקה עם בעל השליטה יעשה זאת באופן מודע כאשר הוא משקלל את חוסר הסימטריה בפרמיה מתאימה. הפרמיה תעלה כנראה בהתאם עד כדי הפיכת העסקה ללא כדאית עבור בעל השליטה.

כפי שנלמד ממקרה Perry-Mylan, הנפגע מפעולותיה של Perry אינו לא מי שמכר את הנגזרים (ההסכם העתידי) אלא מי שמכר את ה- Short לחברת הברוקרים. האחרון הוא זה שצריך לקבל את האינפורמציה שכן הוא "מלווה" מניות לגוף הקשור בהסכם עם בעל השליטה. לסיכום, מוצע להטיל חובת דיווח מצד הקונה, לפני הכניסה לחוזה הנגזרים, כלפי הצד המוכר נגזרים אודות היות קונה הנגזרים בעל שליטה בחברה או גוף הקשור בקשר עסקי כלשהו עם בעל השליטה בחברה.

בפרקים הקודמים דנו בהרחבה בבעיית הניתוק בין זכויות ההצבעה לזכויות הכלכליות. במקום הגישה המקובלת הרואה בעיה זו כ"קניית קולות" אסורה וגוררת תביעה לפי עילה של קניית קולות אסורה, נציע כיוון שונה. כפי שדנו בפרק 6.3, זכות השליטה למעשה אמורה לעבור באופן חלקי לצד שגם לו יש אינטרס במניות עקב חוזה הנגזרים. את זאת ניתן לממש על ידי הקניית זכות וטו לאחרון. לדוגמה, על מנת לשמור על האינטרסים של מוכר אופציית Putלבעל שליטה בחברה, יש לתת לו זכות וטו על כל הצבעה שיצביע בעל השליטה. באותו אופן, לצד שהלווה מניות למי שמכר מניות ב- Short, ניתן זכות וטו על ההצבעה מכח מניות אלה במידה והלווה הוא בעל שליטה. שרשור של זכויות הוטו או זכויות ההצבעה יוצמד לשרשור של חוזי אופציה (אופציה על אופציה). הרי גם כותב האופציה יכול להגן על עצמו באמצעות קניית אופציות מצד שלישי.

זכות הוטו האמורה לעיל יכול שתמנע פעולה אקטיבית פוגענית מצד בעל השליטה אך היא לא בהכרח פותרת את כל הבעיה, שהרי עדיין גישה פאסיבית (אדישות) מצד בעל השליטה היא בעיתית. למרות זאת, לדעתנו מתן זכות הצבעה אקטיבית ולא זכות וטו מהווה פתרון מרחיק לכת לבעיה. מתן זכות וטו למוכר אופציית CALL לעומת זאת היא בעייתית. מוכר זה יפסיד מעליית ערך המנייה מבחינתו הוא ייתן וטו על פעולה שהיא לטובת החברה ובעלי המניות האחרים.

ניישם כעת את ההגנות שמנינו לעיל על מקרה Perry-Mylan. Perry נכנסה להסכם אליו ניתן אפקטיבית להתייחס כאל חוזה עתידי למכירת המניות. לכן זכות ההצבעה הצמוד למניות שבבעלות Perry עובר לצמיתות לחברת הברוקרים, בעלת החוזה העתידי. אולם, חברת הברוקרים מכרה את המניות ב- ,Short כלומר הלוותה מניות. על פי העיקרון אותו הצגנו בפרק זה, תינתן למלווה המניות זכות וטו משום שהוא אכן המפסיד מירידת ערך המניות שבידי Perry. בתור שכזה, יש לתת לו את כל המידע הדרוש כך שיוכל לשקול את טיב ההחלטות המתקבלות בחברה ויוכל במקרה הצורך למנוע מבעל השליטה במניות (חברת הברוקרים במקרה זה) לבצע פעילות המזיקה לערך המניות.